МЕТОДИЧЕСКИЕ РЕКОМЕНДАЦИИ

по оценке эффективности

инвестиционных проектов

(вторая редакция)

УТВЕРЖДЕНО:

Министерство

экономики РФ, Министерство финансов РФ,

Государственный комитет РФ по строительной, архитектурной и жилищной политике №

BK 477 от 21.06.1999 г.

![]()

Москва · Экономика · 2000

Рекомендации разработаны авторским коллективом в составе:

руководители - В.В. Коссов, В.Н. Лившиц, А.Г. Шахназаров

участники - Н.Г. Алешинская, П.Л. Виленский, Л.А. Козлов, И.А. Никонова, А.А. Первозванский, Г.П. Писчасов, Н.Я. Рябикова, С.А. Смоляк, А.О. Степун, В.П. Трофимов, Ф.И. Шамхалов

СОДЕРЖАНИЕ

ПРЕДИСЛОВИЕ

Настоящее второе издание методических рекомендаций по расчету экономической эффективности1 инвестиционных проектов (далее - Рекомендаций) подготовлено на основании первого издания этого документа2, с учетом опыта его использования и изменений, происшедших за это время в российской экономике. Оно заменяет первое издание Рекомендаций и по сравнению с ним более адекватно отражает особенности оценки эффективности инвестиционных проектов (ИП)3 в условиях переходной российской экономики, содержит более полное и конкретизированное описание основных методов такого расчета.

1 В ряде методических документов термин "экономическая эффективность" используется в более узком смысле - как обозначение одной из характеристик эффективности, а именно эффективности инвестиционного проекта с точки зрения экономики общества в целом (разд. 4). Поэтому для общего определения всех видов эффективности на основе финансовых расчетов в Рекомендациях в дальнейшем будем употреблять термин "эффективность".

2 См.: "Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования", утв. Госстроем России, Минэкономики РФ, Минфином РФ и Госкомпромом России 31 марта 1994г.

3 Подробные определения основных понятий см. в разд. П1.1 Приложения 1.

Из особенностей нынешней российской экономики, не отраженных в зарубежных методических разработках и соответствующих им компьютерных программах. Рекомендации учитывают:

· относительно высокую и переменную во времени инфляцию, динамика которой часто не совпадает с динамикой валютных курсов;

· возможность использования в проектах нескольких валют одновременно;

· неоднородность инфляции, т.е. различие по видам продукции и ресурсов темпов роста цен на них;

· специфическую роль государства, заключающуюся:

* в регулировании цен на некоторые важные для реализации многих инвестиционных проектов виды товаров и услуг;

* в практике оказания поддержки некоторым инвестиционным проектам при общей ограниченности бюджетных средств;

· относительно высокую, переменную во времени и неодинаковую для различных российских и зарубежных участников проекта цену денег, что приводит к большому разбросу и динамичности индивидуальных норм дисконта, кредитных и депозитных процентных ставок;

· отсутствие эффективных рынков, в особенности рынка ценных бумаг и недвижимости, и как следствие - существенное различие между "справедливой" и рыночной стоимостью ценных бумаг, а также между оценочной и рыночной стоимостью имущества;

· значительную неопределенность исходной информации для оценки инвестиционных проектов и высокий риск, связанный с их реализацией;

· сложность и нестабильность налоговой системы;

· отличие от западной системы бухгалтерского и статистического учета.

По сравнению с первым изданием в настоящих Рекомендациях:

1) значительно большее внимание уделено расчету общественной4 эффективности, являющемуся основным для некоторых типов проектов;

4 В первом издании - экономической.

2) более полно изложены методы расчета эффективности проектов, в частности, подробнее освещены методы учета инфляции и различных аспектов фактора времени;

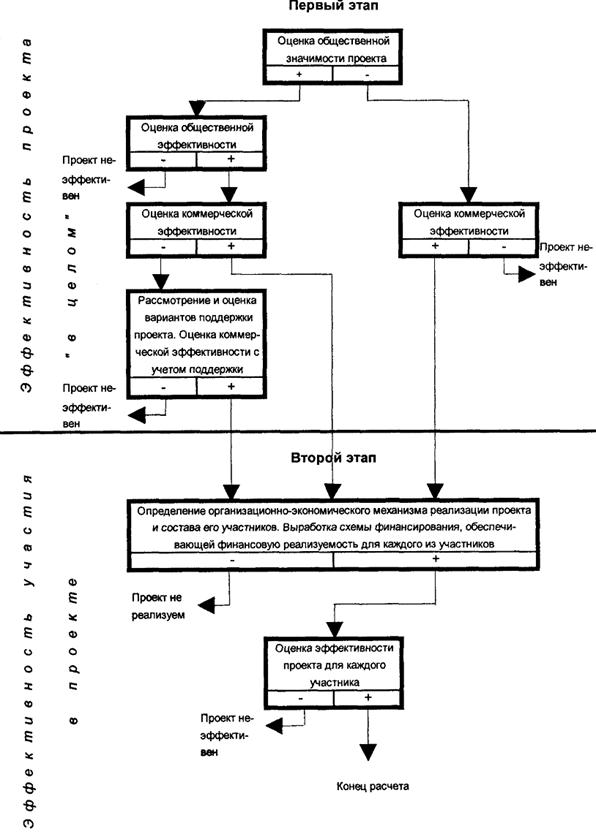

3) рекомендован двухэтапный порядок расчета, в соответствии с которым на первом этапе разработки проекта его эффективность оценивается в целом, без учета схемы финансирования. Этот этап является промежуточным, он необходим для принятия решений о целесообразности дальнейшей разработки проекта, для установления минимально необходимых требований к системе финансирования и поиска источников финансирования (инвесторов). На следующем этапе, после определения схемы финансирования проекта оценивается его эффективность для каждого из его участников в отдельности и структур более высокого уровня;

4) отражены особенности оценки эффективности ИП: осуществляемых на действующих предприятиях; реализуемых с использованием аренды (лизинга); в условиях соглашения о разделе продукции;

5) добавлен раздел, (Приложение, раздел П.4.6.), посвященный инвестициям в финансовые проекты. Это весьма важное добавление, потому что финансовые и капиталообразующие инвестиции все больше переплетаются между собой для повышения эффективности последних и для борьбы с рисками;

6) добавлен раздел (Приложение 7), посвященный методам расчета потребности в оборотном капитале, существенном для ряда проектов. Этот расчет при оценке эффективности инвестиций нередко вызывает известные трудности;

7) значительно увеличено количество примеров использования рекомендуемых методов;

8) опущены некоторые разделы, содержание которых несущественно для Рекомендаций, не соответствует их уровню или более полно отражается в других документах, в том числе раздел, посвященный характеристикам существующих программных пакетов. Читатель, изучивший изложенные в Рекомендациях принципы и методы оценки эффективности ИП, сможет судить об этих пакетах самостоятельно.

Рекомендации не ставят перед собой цели описать конкретные алгоритмы оценки эффективности во всех случаях, которые могут встретиться на практике. В них подробно освещены общие методы оценки, которые могут быть конкретизированы в (отраслевых) документах, а также применены для решения конкретных задач, в том числе, например, для оценки эффективности (для фирмы и для государства) выделения бюджетных средств предприятию на условии закрепления за государством части его акций, для определения оптимальных сроков службы конкретных фондов на предприятиях различных отраслей, сравнения долгосрочных коммерческих контрактов, не совпадающих по объемам, качеству, срокам и ценам поставляемой продукции или условиям предоставления коммерческого кредита (наличие или отсутствие льготного периода, ежегодной выплаты процентов или присоединения их к сумме погашения в конце периода, решения различных инвестиционных задач, связанных с кредитами международных финансовых организаций или благотворительных фондов, проведения уточненной апостериорной оценки эффективности реализованных инвестиционных проектов после их завершения и т.д.). Практическое решение всех перечисленных и многих других задач, возникающих в инвестиционной сфере, естественно, должно опираться на данные «Рекомендации», но воплощаться в соответствующих алгоритмах, учитывающих уникальность каждого инвестиционного проекта.

При оценке эффективности инвестиционных проектов некоторые понятия и формы не совпадают с привычными (бухгалтерскими). Это происходит потому, что инвестиционные и бухгалтерские расчеты служат различным целям: первые - оценке эффективности будущего проекта, вторые - оценке обеспеченности действующего производства. Различия относятся в первую очередь к оценке оборотного капитала и к форме балансового отчета. Более мелкие различия упоминаются непосредственно в тексте.

Рекомендации основываются на существующих нормативных документах: в первую очередь на Федеральном законе "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25 февраля 1999 г. № 39-ФЗ, а также на существующих СП и СНиПах, "Положении о составе затрат по производству и реализации продукции... включаемых в себестоимость продукции...", документах, отражающих налоговые и иные правовые нормы, но не дублируют их. По мере появления новых нормативных документов, например при изменении налогового законодательства или системы бухгалтерского учета, отдельные приведенные в Рекомендациях положения и процедуры могут потребовать корректировки, однако принципы и методы оценки эффективности ИП при этом сохранятся.

Как и первое издание Рекомендаций, настоящий документ состоит из двух частей: основного текста и приложений. В приложения вынесены необходимые пояснения, разделы, включающие важный, но более специальный материал, примерные формы ряда расчетных таблиц5 и относительно сложные примеры.

5 Рекомендации не регламентируют формы таблиц, при условии отражения в них всей необходимой информации они могут быть представлены и иначе, в более удобной для конкретного ИП форме.

В методических целях в примерах приняты различные возможные схемы налогообложения. Естественно, что в практических расчетах должны приниматься действующие на момент расчета схемы.

Приведенные примеры (особенно в основном тексте) служат для иллюстрации теоретических положений и потому весьма упрощены. Более приближенным к практике является пример из Приложения 10. В примерах все налоги и сборы, кроме начислений на заработную плату (страховых взносов), отнесены на финансовые результаты. Это несколько отличается от действующего порядка и влияет на величину валовой (балансовой) прибыли, но не влияет на результаты оценки финансовой реализуемости и эффективности проекта и упрощает расчетную схему. Расчеты всех примеров, содержащихся в Рекомендациях, осуществлены с использованием электронных таблиц. Результаты расчетов приведены с точностью до двух знаков после запятой. Поэтому за счет округлений возможна невязка их значений в последнем знаке.

Авторы выражают глубокую благодарность Е.Р. Орловой, Э.И. Позамантиру, В.М. Полтеровичу и В.Г. Шумову, принявшим весьма продуктивное участие в обсуждении Рекомендаций, а также В.А. Балакину, А.Г. Горохолинскому, О.Б. Еремину, С.В. Лившиц, Ю.С. Лычкину, Е.В. Масленниковой, С.А. Михееву, А.Ю. Петрову, Н.М. Степченковой, Н.В. Трофимовой, А.Е. Федченко и Д.Ф. Щукину, предоставившим ценные материалы, предложения и замечания, которые были использованы в процессе разработки настоящих Рекомендаций.

ОБЩИЕ ПОЛОЖЕНИЯ

1. НАЗНАЧЕНИЕ РЕКОМЕНДАЦИЙ

1.1. Методические рекомендации (далее - Рекомендации) содержат описание корректных (непротиворечивых и отражающих правила рационального экономического поведения хозяйствующих субъектов) методов расчета эффективности инвестиционных проектов (ИП).

В этих целях Рекомендации предусматривают:

· унификацию терминологии и перечня показателей эффективности ИП, разрабатываемых различными проектными организациями, а также подходов к их определению;

· систематизацию и унификацию требований, предъявляемых к предпроектным и проектным материалам при рассмотрении расчетов эффективности ИП, а также к составу, содержанию и полноте исходных данных для проведения этих расчетов;

· рационализацию расчетного механизма, используемого для определения показателей эффективности, и приведение его в соответствие с нормативными требованиями и расчетными формами, принятыми в международной практике;

· установление требований к экономическому сопоставлению вариантов технических, организационных и финансовых решений, разрабатываемых в составе отдельного ИП;

· учет особенностей реализации отдельных видов ИП, обусловливающих использование нестандартных методов оценки эффективности.

1.2. Рекомендации предназначены для предприятий и организаций всех форм собственности, участвующих в разработке, экспертизе и реализации ИП.

При привлечении сторонних проектно-изыскательских организаций Рекомендации могут являться основой для формулирования требований к технико-экономическим расчетам и обоснованиям при выдаче этим организациям заданий на разработку проектных материалов.

Рекомендации могут быть приняты в качестве основы для создания нормативно-методических документов по разработке и оценке эффективности отдельных видов ИП, учитывающих их специфику.

1.3. Рекомендации используются:

· для оценки эффективности и финансовой реализуемости ИП;

· для оценки эффективности участия в ИП хозяйствующих субъектов;

· для принятия решений о государственной поддержке ИП;

· для сравнения альтернативных (взаимоисключающих) ИП, вариантов ИП и оценки экономических последствий выбора одного из них;

· для оценки экономических последствий отбора для реализации группы ИП из некоторой их совокупности при наличии фиксированных финансовых и других ограничений;

· для подготовки заключений по экономическим разделам при проведении государственной, отраслевой и других видов экспертиз обоснований инвестиций, ТЭО, проектов и бизнес-планов;

· для принятия экономически обоснованных решений об изменениях в ходе реализации ИП в зависимости от вновь выявляющихся обстоятельств (экономический мониторинг).

2. ОСНОВНЫЕ ПРИНЦИПЫ И МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ И ФИНАНСОВОЙ РЕАЛИЗУЕМОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ (ИП)

2.1. Определение и виды эффективности ИП

Эффективность ИП - категория, отражающая соответствие проекта, порождающего данный ИП (см. разд. П1.1 Приложения 1), целям и интересам его участников.

Осуществление эффективных проектов увеличивает поступающий в распоряжение общества внутренний валовой продукт (ВВП), который затем делится между участвующими в проекте субъектами (фирмами (акционерами и работниками), банками, бюджетами разных уровней и пр.). Поступлениями и затратами этих субъектов определяются различные виды эффективности ИП.

Рекомендуется оценивать следующие виды эффективности:

· эффективность проекта в целом;

· эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Она включает в себя:

· общественную (социально-экономическую) эффективность проекта;

· коммерческую эффективность проекта.

Показатели общественной6 эффективности учитывают социально-экономические последствия осуществления ИП для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и "внешние": затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты. "Внешние" эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях, когда эти эффекты весьма существенны, при отсутствии указанных документов допускается использование оценок независимых квалифицированных экспертов. Если "внешние" эффекты не допускают количественного учета, следует провести качественную оценку их влияния. Эти положения относятся также к расчетам региональной эффективности.

6 В тех случаях, когда ИП затрагивает интересы не одной страны, а нескольких, общественная эффективность характеризует проект с точки зрения всей системы в целом. В случае же "чисто российского" ИП общественная эффективность совпадает с народнохозяйственной.

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего ИП, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность участия в проекте определяется с целью проверки реализуемости ИП и заинтересованности в нем всех его участников.

Эффективность участия в проекте включает:

· эффективность участия предприятий в проекте (эффективность ИП для предприятий-участников);

· эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий - участников ИП);

· эффективность участия в проекте структур более высокого уровня по отношению к предприятиям - участникам ИП, в том числе:

* региональную и народнохозяйственную эффективность - для отдельных регионов и народного хозяйства РФ;

* отраслевую эффективность - для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

· бюджетную эффективность ИП (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

2.2. Основные принципы оценки эффективности

В основу оценок эффективности ИП положены следующие основные принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

· рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) - от проведения прединвестиционных исследований до прекращения проекта;

· моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

· сопоставимость условий сравнения различных проектов (вариантов проекта);

· принцип положительности и максимума эффекта. Для того чтобы ИП, с точки зрения инвестора, был признан эффективным, необходимо, чтобы эффект реализации порождающего его проекта был положительным; при сравнении альтернативных ИП (см. п. 12.2) предпочтение должно отдаваться проекту с наибольшим значением эффекта;

· учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность (изменение во времени) параметров проекта и его экономического окружения; разрывы во времени (лаги) между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или результатов (предпочтительность более ранних результатов и более поздних затрат);

· учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunity cost), отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием (см п. 11.6 и Приложение 9). Прошлые, уже осуществленные затраты, не обеспечивающие возможности получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются и на значение показателей эффективности не влияют7;

7 Сказанное относится именно к оценке эффективности. В других случаях, например при определении доли в составе капитала, учет прошлых затрат может оказаться необходимым.

· сравнение "с проектом" и "без проекта". Оценка эффективности ИП должна производиться сопоставлением ситуаций не "до проекта" и "после проекта", а "без проекта" и "с проектом";

· учет всех наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические (внешние эффекты, общественные блага - см. Приложение 1). В тех случаях, когда их влияние на эффективность допускает количественную оценку, ее следует произвести. В других случаях учет этого влияния должен осуществляться экспертно;

· учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

· многоэтапность оценки. На различных стадиях разработки и осуществления проекта (обоснование инвестиций, ТЭО, выбор схемы финансирования, экономический мониторинг) его эффективность определяется заново, с различной глубиной проработки;

· учет влияния на эффективность ИП потребности в оборотном капитале8, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

8 Вопросы влияния потребности в оборотном капитале на показатели эффективности ранее в проектной документации не прорабатывались. В то же время оборотный капитал может существенно влиять на эффективность инвестиционных проектов, особенно при наличии инфляции. Поэтому Рекомендации уделяют большое внимание расчетам потребности в оборотных средствах (см. Приложение 7).

· учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

· учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

2.3. Общая схема оценки эффективности

Перед проведением оценки эффективности экспертно определяется общественная значимость проекта. Общественно значимыми считаются крупномасштабные, народнохозяйственные и глобальные проекты (см. Приложение 1).

Далее оценка проводится в два этапа (см. схему на рис. 2.1)9.

9 Рекомендации не регламентируют обязательного порядка расчета эффективности ИП. Приводимая схема носит ориентировочный характер.

На первом этапе рассчитываются показатели эффективности проекта в целом. Цель этого этапа - агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется непосредственно переходить ко второму этапу оценки. Для общественно значимых проектов оценивается в первую очередь их общественная эффективность в соответствии с разд. 4. При неудовлетворительной общественной эффективности такие проекты не рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же их общественная эффективность оказывается достаточной, оценивается их коммерческая эффективность в соответствии с разд. 5.

При недостаточной коммерческой эффективности общественно значимого ИП рекомендуется рассмотреть возможность применения различных форм его поддержки, которые позволили бы повысить коммерческую эффективность ИП до приемлемого уровня.

Если источники и условия финансирования уже известны, оценку коммерческой эффективности проекта можно не производить.

Второй этап оценки осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяются финансовая реализуемость и эффективность участия в проекте каждого из них10 (региональная и отраслевая эффективность, эффективность участия в проекте отдельных предприятий и акционеров, бюджетная эффективность и пр.).

10 Кроме кредиторов, эффективность для которых определяется процентом за кредит.

Для локальных проектов на этом этапе в соответствии с разд. 6 и 8 определяется эффективность участия в проекте отдельных предприятий-участников, эффективность инвестирования в акции таких акционерных предприятий и эффективность участия бюджета в реализации проекта (бюджетная эффективность). Для общественно значимых проектов на этом этапе в первую очередь определяется региональная эффективность в соответствии с разд. 7 и в случае, если она удовлетворительна, дальнейший расчет производится так же, как и для локальных проектов. При необходимости на этом этапе может быть оценена также отраслевая эффективность проекта в соответствии с п. 7.3.

Рис. 2.1. Концептуальная схема оценки эффективности инвестиционного проекта

2.4. Особенности оценки эффективности на разных стадиях разработки и осуществления проекта

Оценка эффективности ИП должна осуществляться на стадиях:

· разработки инвестиционного предложения и декларации о намерениях (экспресс-оценка инвестиционного предложения);

· разработки "Обоснования инвестиций";

· разработки ТЭО (проекта);

· осуществления ИП (экономический мониторинг).

Принципы оценки эффективности ИП одинаковы на всех стадиях. Оценка может различаться по видам рассматриваемой эффективности, а также по набору исходных данных и степени подробности их описания11.

11 На разных стадиях оценки эффективности ИП в соответствии с результатами расчетов и требованиями заказчика (коммерческие банки, государство и др.) может формироваться финансовый раздел бизнес-плана ИП.

На стадии разработки инвестиционного предложения во многих случаях можно ограничиться оценкой эффективности ИП в целом. Схема финансирования проекта может быть намечена в самых общих чертах (в том числе по аналогии, на основании экспертных оценок).

При разработке Обоснования инвестиций и ТЭО (проекта) должны оцениваться все приведенные выше виды эффективности. При этом:

· на стадии разработки обоснования инвестиций схема финансирования может быть ориентировочной;

· на стадии разработки ТЭО (проекта) должны использоваться реальные исходные данные, в том числе и по схеме финансирования.

В процессе экономического мониторинга ИП рекомендуется оценивать и сопоставлять с исходным расчетом только показатели эффективности участия предприятий в проекте. Если при этом обнаруживается, что показатели эффективности, полученные при исходном расчете, не достигаются, рекомендуется на основании расчета эффективности инвестиций для участников ИП с учетом только предстоящих затрат и результатов рассмотреть вопрос о целесообразности продолжения проекта, введения в него изменений и т.д., после чего пересчитать эффективность участия предприятия-проектоустроителя и эффективность инвестирования в акции других участников (в частности, для оценки степени привлекательности проекта для акционеров)12.

12 Для решения задач анализа может оказаться необходимым учитывать все затраты по проекту, а не только предстоящие.

Требования к исходным данным на разных стадиях изложены в разд. 3.

2.5. Денежные потоки ИП

Эффективность ИП оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения. Начало расчетного периода рекомендуется определять в задании на расчет эффективности ИП, например как дату начала вложения средств в проектно-изыскательские работы. Момент прекращения реализации проекта рекомендуется устанавливать в соответствии с п. 11.1.

Расчетный период разбивается на шаги - отрезки, в пределах которых производится агрегирование13 данных, используемых для оценки финансовых показателей (задание расчетного периода и продолжительности шагов расчета см. п. 11.1). Шаги расчета определяются их номерами (0, 1, ...). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t0=0, принимаемого за базовый (обычно из соображений удобства в качестве базового принимается момент начала или конца нулевого шага; при сравнении нескольких проектов базовый момент для них рекомендуется выбирать одним и тем же). В тех случаях, когда базовым является начало нулевого шага, момент начала шага с номером т обозначается через tm, если же базовым моментом является конец нулевого шага, через tm обозначается конец шага с номером т. Продолжительность разных шагов может быть различной.

13 В дальнейшем это понятие будет уточнено.

Проект, как и любая финансовая операция, т.е. операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки (потоки реальных денег).

Денежный поток ИП - это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода.

Значение денежного потока обозначается через f(t), если оно относится к моменту времени t, или через f(m), если оно относится к m-му шагу. В тех случаях, когда речь идет о нескольких потоках или о какой-то составляющей денежного потока, указанные обозначения дополняются необходимыми индексами.

На каждом шаге значение денежного потока характеризуется:

· притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

· оттоком, равным платежам на этом шаге;

· сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток f(t) обычно состоит из (частичных) потоков от отдельных видов деятельности14:

14 Для ряда ИП строго разграничить потоки по разным видам деятельности может оказаться затруднительным. В этих случаях Рекомендации допускают объединение некоторых (или всех) потоков.

· денежного потока от инвестиционной деятельности fи(t);

· денежного потока от операционной деятельности fо(t);

· денежного потока от финансовой деятельности fф(t).

Для денежного потока от инвестиционной деятельности:

· к оттокам15 относятся капитальные вложения, затраты на пуско-наладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды (см. следующий раздел);

15 В случаях когда проект предусматривает приобретение целых предприятий, месторождений и пр., затраты на их приобретение также относятся к инвестиционным затратам.

· к притокам - продажа активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

Для денежного потока от операционной деятельности:

· к притокам относятся выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

· к оттокам - производственные издержки, налоги.

К финансовой деятельности относятся операции со средствами, внешними по отношению к ИП, т.е. поступающими не за счет осуществления проекта. Они состоят из собственного (акционерного) капитала фирмы и привлеченных средств.

Для денежного потока от финансовой деятельности:

· к притокам относятся вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг;

· к оттокам - затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме независимо от того, были они включены в притоки или в дополнительные фонды), а также при необходимости - на выплату дивидендов по акциям предприятия.

Денежные потоки от финансовой деятельности учитываются, как правило, только на этапе оценки эффективности участия в проекте. Соответствующая информация разрабатывается и приводится в проектных материалах в увязке с разработкой схемы финансирования проекта.

Денежные потоки могут выражаться в текущих, прогнозных или дефлированных ценах в зависимости от того, в каких ценах выражаются на каждом шаге их притоки и оттоки.

Текущими16 называются цены, заложенные в проект без учета инфляции (см. Приложение 1).

16 Название соответствует СНиП 11-01-95. В "Методических рекомендациях..." 1994 г. эти цены именовались базисными.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными17 называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции (см. разд. 9 и Приложение 1).

17 В "Методических рекомендациях..." 1994 г. - расчетные цены.

Денежные потоки могут выражаться в разных валютах. Рекомендуется учитывать денежные потоки в тех валютах, в которых они реализуются (производятся поступления и платежи), вслед за этим приводить их к единой, итоговой валюте и затем дефлироватъ, используя базисный индекс инфляции, соответствующий этой валюте. По расчетам, представляемым в государственные органы, итоговой валютой считается валюта Российской Федерации. При необходимости по требованию, отраженному в задании на расчет эффективности ИП, денежные потоки выражаются также и в дополнительной итоговой валюте.

В настоящих Рекомендациях используются:

· денежные потоки ИП;

· денежные потоки для отдельных участников проекта.

Наряду с денежным потоком при оценке ИП используется также накопленный денежный поток - поток, характеристики которого: накопленный приток, накопленный отток и накопленное сальдо (накопленный эффект) определяются на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги.

2.6. Схема финансирования, финансовая реализуемость ИП

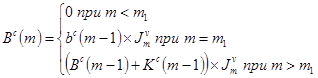

Схема финансирования подбирается в прогнозных ценах. Цель ее подбора - обеспечение финансовой реализуемости ИП, т.е. обеспечение такой структуры денежных потоков порождающего его проекта (см. разд. П1.1 Приложения 1), при которой на каждом шаге расчета имеется достаточное количество денег для его продолжения. Если не учитывать неопределенность и риск (см. разд. 10), то

|

достаточным (но не необходимым!) условием финансовой реализуемости ИП является неотрицательность на каждом шаге т величины накопленного сальдо потока Вт: |

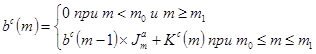

где bi (i=0,1...m) - суммарное сальдо потоков от инвестиционной, операционной и финансовой деятельности на i-м шаге (необходимое и достаточное условие см. Приложение 1).

При разработке схемы финансирования определяется потребность в привлеченных средствах. При необходимости предусматривается вложение части положительного сальдо суммарного денежного потока на депозиты или в долговые ценные бумаги, если это предусмотрено проектом (методы расчета схем кредитования и доходов по ценным бумагам см. Приложение 4). Такое вложение будет в дальнейшем называться включением в дополнительные фонды.

В дополнительные фонды могут включаться средства из амортизации и чистой прибыли, предназначенные для компенсации отрицательных значений сальдо суммарного денежного потока на отдельных будущих шагах расчета (например, при наличии больших ликвидационных затрат) или для достижения на них приемлемого значения финансовых показателей. Включение средств в дополнительные фонды рассматривается как отток.

Притоки от этих средств рассматриваются как часть внереализационных притоков ИП (от операционной деятельности).

2.7. Дисконтирование денежных потоков

Дисконтированием денежных потоков называется приведение их разновременных (относящихся к разным шагам расчета) значений к их ценности на определенный момент времени, который называется моментом приведения и обозначается через t0. Момент приведения может не совпадать с базовым моментом18. Дисконтирование применяется к денежным потокам, выраженным в текущих или дефлированных ценах и в единой валюте.

18 В Рекомендациях процедура дисконтирования понимается в расширенном смысле, т.е. как приведение не только к более раннему моменту времени, но и к более позднему (в случае, если t0>0). В качестве момента приведения часто (но не всегда) выбирают базовый момент (начало отсчета времени). В этом случае t0=t0.

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е), выражаемая в долях единицы или в процентах в год.

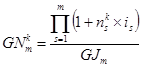

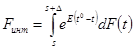

Дисконтирование денежного потока на m-м шаге осуществляется путем умножения его значения fm на коэффициент дисконтирования am, рассчитываемый по формуле:

где tm - момент окончания т-го шага (в (2,2) Е выражена в долях единицы в год, a tm-t0 - в годах).

В тех случаях, когда произведение E´Dm, (где Е - норма дисконта, выраженная в долях единицы в год, а Dm - продолжительность m-го шага, выраженная в годах) превышает 0,1 - 0,15, вместо этой формулы рекомендуется использовать более точную (см. Приложение 6, разд. П6.2), особенно если элементы потоков от инвестиционной, операционной и финансовой деятельности по-разному распределены внутри шага расчета.

Норма дисконта (Е) является экзогенно задаваемым основным экономическим нормативом, используемым при оценке эффективности ИП.

В отдельных случаях значение нормы дисконта может выбираться различным для разных шагов расчета (переменная норма дисконта). Это может быть целесообразно в случаях

· переменного по времени риска;

· переменной по времени структуры капитала при оценке коммерческой эффективности ИП.

Определение коэффициентов дисконтирования в случае переменной нормы дисконта изложено в Приложении 6.

Различаются следующие нормы дисконта: коммерческая, участника проекта, социальная и бюджетная.

Коммерческая норма дисконта используется при оценке коммерческой эффективности проекта; она определяется с учетом альтернативной (т.е. связанной с другими проектами) эффективности использования капитала.

Особенности установления нормы дисконта, в том числе с учетом факторов риска и неопределенности, изложены в разд. 10, 11 и Приложении 1.

Норма дисконта участника проекта отражает эффективность участия в проекте предприятий (или иных участников). Она выбирается самими участниками. При отсутствии четких предпочтений в качестве нее можно использовать коммерческую норму дисконта.

Социальная (общественная) норма дисконта используется при расчетах показателей общественной эффективности и характеризует минимальные требования общества к общественной эффективности проектов. Она считается национальным параметром и должна устанавливаться централизованно органами управления народным хозяйством России в увязке с прогнозами экономического и социального развития страны.

Временно, до централизованного установления социальной нормы дисконта в качестве нее может выступать коммерческая норма дисконта, используемая для оценки эффективности проекта в целом.

В расчетах региональной эффективности социальная норма дисконта может корректироваться органами управления народным хозяйством региона.

Бюджетная норма дисконта используется при расчетах показателей бюджетной эффективности и отражает альтернативную стоимость бюджетных средств. Она устанавливается органами (федеральными или региональными), по заданию которых оценивается бюджетная эффективность ИП.

2.8. Показатели эффективности ИП

В качестве основных показателей, используемых для расчетов эффективности ИП, рекомендуются:

· чистый доход;

· чистый дисконтированный доход;

· внутренняя норма доходности;

· потребность в дополнительном финансировании (другие названия - ПФ, стоимость проекта, капитал риска);

· индексы доходности затрат и инвестиций;

· срок окупаемости;

· группа показателей, характеризующих финансовое состояние предприятия - участника проекта.

Условия финансовой реализуемости и показатели эффективности рассчитываются на основании денежного потока fm, конкретные составляющие которого зависят от оцениваемого вида эффективности и описываются в разд. 4.8.

На разных стадиях расчетов в соответствии с их целями и спецификой ПФ финансовые показатели и условия финансовой реализуемости ИП оцениваются в текущих или прогнозных ценах. Остальные показатели определяются в текущих или дефлированных ценах.

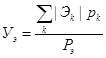

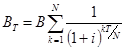

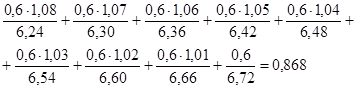

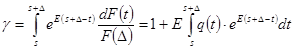

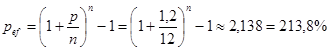

Чистым доходом (другие названия - ЧД, Net Value, NV) называется накопленный эффект (сальдо денежного потока) за расчетный период:

![]() , (2.3)

, (2.3)

где суммирование распространяется на все шаги расчетного периода.

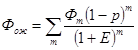

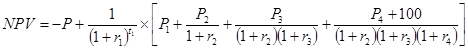

Важнейшим показателем эффективности проекта является чистый дисконтированный доход (другие названия - ЧДД, интегральный эффект, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. ЧДД рассчитывается по формуле:

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов (а также затрат, результатов), относящихся к различным моментам времени.

Разность ЧД - ЧДД нередко называют дисконтом проекта.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия его положительности).

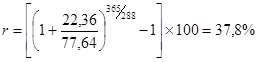

Внутренняя норма доходности (другие названия - ВНД, внутренняя норма дисконта, внутренняя норма рентабельности, Internal Rate of Return, IRR). В наиболее распространенном случае ИП, начинающихся с (инвестиционных) затрат и имеющих положительный ЧД, внутренней нормой доходности называется положительное число Eв, если:

· при норме дисконта Е = Eв чистый дисконтированный доход проекта обращается в 0,

· это число единственное.

В более общем случае внутренней нормой доходности называется такое положительное число Eв, что при норме дисконта Е = Eв чистый дисконтированный доход проекта обращается в 0, при всех больших значениях Е - отрицателен, при всех меньших значениях Е - положителен. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

Для оценки эффективности ИП значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и потому неэффективны.

ВНД может быть использована также:

· для экономической оценки проектных решений, если известны приемлемые значения ВНД (зависящие от области применения) у проектов данного типа;

· для оценки степени устойчивости ИП по разности ВНД - Е (см. разд. 10);

· для установления участниками проекта нормы дисконта Е по данным о внутренней норме доходности альтернативных направлений вложения ими собственных средств.

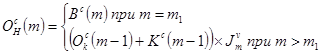

Для оценки эффективности ИП за первые k шагов расчетного периода рекомендуется использовать следующие показатели:

· текущий чистый доход (накопленное сальдо):

![]() ;

;

· текущий чистый дисконтированный доход (накопленное дисконтированное сальдо):

![]() ;

;

· текущую внутреннюю норму доходности (текущая ВНД), определяемая как такое число ВНД(k), что при норме дисконта Е = ВНД(k) величина ЧДД(k) обращается в 0, при всех больших значениях Е - отрицательна, при всех меньших значениях Е - положительна. Для отдельных проектов и значений k текущая ВНД может не существовать.

Сроком окупаемости ("простым" сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится и в дальнейшем остается неотрицательным.

При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения.

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до "момента окупаемости с учетом дисконтирования". Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и в дальнейшем остается неотрицательным.

Потребность в дополнительном финансировании (ПФ) - максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности (см. ниже). Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Следует иметь в виду, что реальный объем потребного финансирования не обязан совпадать с ПФ, и как правило, превышает его за счет необходимости обслуживания долга (см. пример в Приложении 10).

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) - максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности (см. ниже). Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности характеризуют (относительную) "отдачу проекта" на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

· Индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

· Индекс доходности дисконтированных затрат - отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

· Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

· Индекс доходности дисконтированных инвестиций (ИДД) - отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Индексы доходности затрат и инвестиций превышают 1, если и только если для этого потока ЧД положителен.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для этого потока ЧДД положителен.

Пример 2.1. Рассмотрим проект, денежные потоки которого имеют вид, приведенный в табл. 2.1 (ниже, в п. 5.3, мы покажем, как они получены). Будем считать, что продолжительность шага расчета равна одному году. Предполагается, что притоки заносятся в таблицу со знаком "+", а оттоки - со знаком "-"; все притоки и оттоки на каждом шаге считаются относящимися к концу этого шага, и точкой приведения является конец нулевого шага. Для упрощения примера расчеты производятся в текущих ценах (без учета инфляции). Показатели эффективности зависят от вида налоговых льгот. В данном примере примем, что налоговые льготы отсутствуют. Норму дисконта примем Е=10%.

Таблица 2.1

Денежные потоки (в условных единицах)

|

Показатель |

Номер на шаг расчета (m) |

|||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

||

|

1 |

Денежный поток от операционной деятельности fo(m) |

0 |

21,60 |

49,33 |

49,66 |

34,39 |

80,70 |

81,15 |

66,00 |

0 |

|

Инвестиционная деятельность |

||||||||||

|

2 |

Притоки |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

+10 |

|

3 |

Оттоки |

-100 |

-70 |

0 |

0 |

-60 |

0 |

0 |

0 |

-90 |

|

4 |

Сальдо fи(m) |

-100 |

-70 |

0 |

0 |

-60 |

0 |

0 |

0 |

-80 |

|

5 |

Сальдо суммарного потока f(m)= fи(m)+ fo(m) |

-100 |

-48,40 |

49,33 |

49,66 |

-25,61 |

80,70 |

81,15 |

66,00 |

-80 |

|

6 |

Сальдо накопленного потока |

-100 |

-148,40 |

-99,08 |

-49,42 |

-75,03 |

5,67 |

86,82 |

152,81 |

72,81 |

|

7 |

Коэффициент дисконтирования |

1 |

0,91 |

0,83 |

0,75 |

0,68 |

0,62 |

0,56 |

0,51 |

0,47 |

|

8 |

Дисконтированное сальдо суммарного потока (стр.5´стр.7) |

-100 |

-44,00 |

40,77 |

37,31 |

-17,49 |

50,11 |

45,81 |

33,87 |

-37,32 |

|

9 |

Дисконтированные инвестиции (стр.4´стр.7) |

-100 |

-63,64 |

0 |

0 |

-40,98 |

0 |

0 |

0 |

-37,32 |

Чистый доход (ЧД) указан в последнем столбце (т=8) строки 6 таблицы: ЧД=72,81.

Из той же строки видно, что потребность в финансировании (ПФ) равна 148,40 (на шаге m=1).

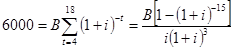

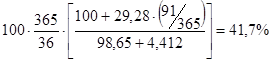

Момент окупаемости проекта также определяется на основании данных в строке 6 таблицы. Из нее видно, что он лежит внутри шага т=5, так как в конце шага с т=4 сальдо накопленного потока S4<0, а аналогичное сальдо в конце шага с т =5, S5³0. Для уточнения положения момента окупаемости обычно принимается, что в пределах одного шага (в данном случае шага с т=5) сальдо накопленного потока меняется линейно. Тогда "расстояние" х от начала шага до момента окупаемости (выраженное в продолжительности шага расчета) определяется по формуле:

![]() шага расчета

(в данном случае - года).

шага расчета

(в данном случае - года).

В этой формуле |S| - абсолютная величина значения S.

Срок окупаемости, отсчитанный от начала нулевого шага, составляет 5,93 года, если же отсчитывать его от начала операционной деятельности (конец нулевого шага), он окажется равным 4,93 года.

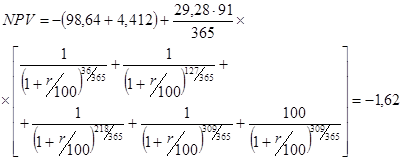

Определим ЧДД проекта при норме дисконта Е=10%, приводя поток к шагу 0 (t0=0). Дисконтирующий множитель и дисконтированное сальдо суммарного потока приведены в стр. 7 и 8 табл. 2.1, а сумма значений стр. 8 равна ЧДД=9,04 единицы. Таким образом, проект, приведенный в примере, эффективен.

ВНД определяется, исходя из стр.5, подбором значения нормы дисконта. В результате получим ВНД=11,92%. Это еще раз подтверждает эффективность проекта, так как ВНД>Е.

Для определения ИДД найдем сумму дисконтированных инвестиций К. Для всех инвестиций (не только первоначальных) К равна абсолютной величине суммы элементов строки 9, т.е. K=241,94. Тогда ИДД=1+ЧДД/К=1+9,04/241,94=1,037. Так как ЧДД>0, ИДД>1.

Индекс доходности дисконтированных затрат, вычисление которого требует знания поступлений и платежей, будет определен в п. 5.3.

Заметим в заключение, что при расчете эффективности конкретного проекта с теми же денежными потоками, что в приведенном примере, результат иногда может оказаться иным из-за различий в распределениях инвестиционных и операционных потоков внутри шагов расчета. Об этом см. разд. П9.5 Приложения 9.

3. ВХОДНАЯ ИНФОРМАЦИЯ И ПРЕДВАРИТЕЛЬНЫЕ РАСЧЕТЫ

3.1. Общие положения

Объем исходной информации зависит от стадии проектирования, на которой производится оценка эффективности.

На всех стадиях исходные сведения должны включать:

· цель проекта;

· характер производства, общие сведения о применяемой технологии, вид производимой продукции (работ, услуг);

· условия начала и завершения реализации проекта, продолжительность расчетного периода;

· сведения об экономическом окружении.

На стадии инвестиционного предложения сведения о проекте должны включать:

· продолжительность строительства;

· объем капиталовложений;

· выручку по годам реализации проекта;

· производственные издержки по годам реализации проекта.

Все данные могут приводиться в текущих ценах и определяться экспортно или по аналогам.

На стадии обоснования инвестиций, предшествующего ТЭО, сведения о проекте должны включать (с приведением обосновывающих расчетов):

· объем инвестиций с распределением по времени и по технологической структуре (СМР, оборудование и т.п.);

· сведения о выручке от реализации продукции с распределением по времени, видам продукции и рынкам сбыта (внутренний и зарубежный);

· сведения о производственных издержках с распределением по времени и видам затрат.

На стадии ТЭО (или обоснования инвестиций, непосредственно предшествующего разработке рабочих чертежей) должна быть представлена в полном объеме вся исходная информация, приводимая ниже.

В настоящем разделе не отражена информация, связанная с использованием аренды (лизинга) при реализации проекта; соответствующие рекомендации даются в Приложении 4.

3.2. Сведения о проекте и его участниках

1. Общие сведения о проекте должны включать:

· характер проектируемого производства, состав производимой продукции (работ, услуг);

· сведения о размещении производства;

· информацию об особенностях технологических процессов, о характере потребляемых ресурсов, системе реализации производимой продукции.

2. При оценке эффективности инвестиций для отдельных его участников необходима дополнительная информация о составе и функциях этих участников. Для участников, выполняющих в проекте одновременно несколько разнородных функций (например, инвесторов, предоставляющих заемные средства или приобретающих производимую продукцию), должны быть описаны все эти функции.

3. По тем участникам, которые на данной стадии расчетов уже определены, необходима информация об их производственном потенциале и финансовом состоянии.

Производственный потенциал предприятия определяется величиной его производственной мощности (желательно в натуральном выражении по видам продукции), составом и износом основного технологического оборудования, зданий и сооружений, наличием и профессионально-квалификационной структурой персонала, наличием нематериальных активов (патентов, лицензий, ноу-хау).

Финансовое состояние предприятия отражается в его бухгалтерской и статистической отчетности и характеризуется системой показателей, приводимой в Приложении 5. Эти показатели анализируются другими предприятиями - участниками проекта (кредитующие банки, лизингодатели и органы государственного управления) при принятии решения об участии в проекте или финансовой поддержке данного предприятия. При оценке финансового состояния предприятия учитывается также его кредитная история.

Если проект предполагает создание нового юридического лица - акционерного предприятия, необходима предварительная информация о его акционерах и размере намечаемого акционерного капитала.

Другие участники проекта определяются только своими функциями при реализации проекта (например, кредитующий банк, арендодатель того или иного имущества).

4. В связи с тем, что затраты и результаты участников зависят от характера взаимоотношений между ними, информация об участниках должна включать и описание основных элементов организационно-экономического механизма реализации проекта (см. Приложение 2).

3.3. Экономическое окружение проекта

Сведения об экономическом окружении проекта должны включать:

· прогнозную оценку общего индекса инфляции и прогноз абсолютного или относительного (по отношению к общему индексу инфляции) изменения цен на отдельные продукты (услуги) и ресурсы на весь период реализации проекта;

· прогноз изменения обменного курса валюты или индекса внутренней инфляции иностранной валюты на весь период реализации проекта (по данному и предыдущему пунктам желательно составление различных сценариев прогноза);

· сведения о системе налогообложения.

Определение прогнозных цен обычно производится последовательно по шагам расчета исходя из темпов роста цен на каждом шаге. В отдельных случаях динамика прогнозных цен задается исходя из необходимости сближения структуры этих цен со структурой мировых цен.

Примерная форма представления информации об инфляции дается в табл. П3.1 (Приложение 3).

Источником указанной информации являются перспективные планы и прогнозы органов государственного управления в области экономической политики и финансов, анализ тенденций изменения цен и валютного курса, анализ структуры цен на продукты (услуги) и ресурсы в России и в мире.

Информация о системе налогообложения должна включать прежде всего возможно более полный перечень налогов, сборов, акцизов, пошлин и иных аналогичных платежей (далее - налогов). Особое внимание должно быть уделено налогам, регулируемым региональным законодательством (налоги субъектов Федерации и местные налоги). По каждому виду налогов необходимо привести следующие сведения:

· базе налогообложения;

· ставке налога;

· периодичности выплат налога (сроки уплаты);

· о льготах по налогу (в части, относящейся к предприятиям - участникам проекта). В случае, если состав и размеры льгот установлены федеральным законодательством, достаточно указать документ, в соответствии с которым они определяются. Льготы, введенные субъектами Федерации и местной администрацией, описываются полностью;

· распределении налоговых платежей между бюджетами различного уровня.

Указанная информация приводится раздельно по группам налогов, платежи по которым по-разному отражаются в балансе предприятия (см. Приложение 8).

В случае если сведения о конкретном налоге установлены федеральным законодательством, достаточно указать соответствующий документ. В случае, если для соответствующего региона или вида производства этот налог исчисляется в ином порядке, необходимо привести соответствующие дополнения и изменения.

3.4. Сведения об эффекте от реализации проекта в смежных областях

При оценке эффективности общественно значимых ИП в проектных материалах рекомендуется приводить дополнительную информацию, содержащую описание количественного или качественного эффекта от реализации проекта для народного хозяйства: об изменении доходности существующих и о возможности создания новых производств за счет появления новой продукции, об изменениях транспортных условий, изменениях в области экологии и в социальной сфере и др.

В расчетах эффективности рекомендуется учитывать также влияние реализации проекта на деятельность сторонних предприятий и населения, в том числе:

· изменение рыночной стоимости имущества граждан (жилья, земельных участков и др.), обусловленное реализацией проекта;

· снижение уровня розничных цен на отдельные товары и услуги, обусловленное увеличением предложения этих товаров при реализации проекта;

· влияние реализации проекта на объемы производства продукции (работ, услуг) сторонними предприятиями19;

19 В частности за счет развития социальной инфраструктуры в пунктах создания новых предприятий.

· воздействие осуществления проекта на здоровье населения;

· экономию времени населения на коммуникации, обусловленную реализацией проекта в области транспорта и связи.

Информация приводится в произвольной форме.

По проектам, предусматривающим создание новых рабочих мест в регионах с заметным уровнем безработицы, рекомендуется учитывать экономию бюджетных средств на создание эквивалентного количества рабочих мест.

При наличии методических документов по стоимостной оценке влияния указанных факторов в расчетах эффективности отражаются соответствующие денежные потоки (изменения доходов и расходов сторонних предприятий и населения, изменения доходов и расходов бюджета, стоимостная оценка экологических, социальных и иных последствий проекта для населения и общества в целом). Допускается также экспертная оценка.

Источником информации могут служить перспективные планы органов государственного управления в области экономической политики и результаты специальных исследований о перспективах использования в народном хозяйстве продукции (услуг), производство которой предусмотрено проектом, о средней зарплате и уровне занятости в период составления проекта и в перспективе.

3.5. Денежный поток от инвестиционной деятельности

В денежный поток от инвестиционной деятельности в качестве оттока включаются прежде всего распределенные по шагам расчетного периода затраты по созданию и вводу в эксплуатацию новых основных средств и ликвидации, замещению или возмещению выбывающих существующих основных средств. Сюда же относятся некапитализируемые затраты (например, уплата налога на земельный участок, используемый в ходе строительства; расходы по строительству объектов внешней инфраструктуры и др.). Кроме того, в денежный поток от инвестиционной деятельности включаются изменения оборотного капитала (увеличение рассматривается как отток денежных средств, уменьшение - как приток). В качестве оттока включаются также собственные средства, вложенные на депозит, а также затраты на покупку ценных бумаг других хозяйствующих субъектов, предназначенные для финансирования данного ИП.

В качестве притока в денежный поток от инвестиционной деятельности включаются доходы от реализации выбывающих активов. В этом случае, однако, необходимо предусмотреть уплату соответствующих налогов.

Сведения об инвестиционных затратах должны включать информацию, расклассифицированную по видам затрат.

В соответствии со СНиП 11-01-95 и СП 11-101-95 источниками такой информации являются проект (ТЭО) или "Обоснование инвестиций".

Оценка затрат на приобретение отдельных видов основных фондов может производиться также на основе результатов оценки соответствующего имущества. Распределение инвестиционных затрат по периоду строительства должно быть увязано с графиком строительства.

Примерная форма представления информации о капитальных вложениях представлена в табл. П3.2 Приложения 3 (позиции в строках таблицы при необходимости могут быть детализированы). При подготовке информации учитываются следующие обстоятельства.

1. Проценты за кредит, взятый на финансирование строительства объектов, уплачиваемые до ввода объектов в эксплуатацию, в стоимость объектов не включаются, а учитываются отдельно и только при оценке эффективности проекта в целом.

2. Объемы затрат заносятся в таблицу в текущих ценах с НДС в валюте, в которой они осуществляются.

3. В таблицу заносятся как первоначальные капиталовложения, так и последующие, в том числе - на рекультивацию земель после начала эксплуатации и на замену выбывающего оборудования, определяемую на основании его сроков службы, которые могут не корреспондироваться с нормами амортизации.

4. На последних шагах расчета в составе капитальных вложений должны учитываться затраты, связанные с ликвидацией предприятия, включая затраты на демонтаж оборудования, защиту и восстановление среды обитания и т.д. (осуществление таких затрат может занимать несколько шагов).

5. Величину доходов от продажи основных фондов при прекращении проекта рекомендуется определять по данным прогнозной оценки. Она может не совпадать с остаточной стоимостью такого имущества.

Сроки (шаги расчета) ввода в действие, стоимость, износ и структура производственных фондов показываются раздельно по пусковым комплексам (очередям). При этом основные средства, вводимые в эксплуатацию на разных шагах расчетного периода, относятся к разным пусковым комплексам. Примерная форма записи приведена в табл. П3.3 (Приложение 3).

В этой таблице данные о стоимости основных средств рекомендуется приводить в той валюте, в которой осуществляются затраты, в итоговой валюте в текущих ценах и с учетом прогнозной переоценки.

Примерная форма записи исходной информации для расчета потребности в оборотных средствах и прироста оборотного капитала приведена в табл. П3.4 (Приложение 3). По действующим предприятиям - участникам проекта дополнительной информацией являются их балансы за последние отчетные кварталы и за последний год.

Необходимо иметь в виду, что методы расчета величины оборотного капитала не всегда соответствуют системе расчета и планирования бухгалтерских показателей.

3.6. Денежный поток от операционной деятельности

Основным результатом операционной деятельности является получение прибыли на вложенные средства. Соответственно в денежных потоках при этом учитываются все виды доходов и расходов, связанных с производством продукции, и налоги, уплачиваемые с указанных доходов. В частности, здесь учитываются притоки средств за счет предоставления собственного имущества в аренду, вложения собственных средств на депозит, доходов по ценным бумагам других хозяйствующих субъектов.

3.6.1. Объемы производства и реализации продукции и прочие доходы

Объемы производства рекомендуется указывать в натуральном и стоимостном выражении.

Цены на производимую продукцию, предусмотренные в проекте, должны учитывать влияние реализации проекта на общий объем предложения данной продукции (и следовательно, на цены этой продукции) на соответствующем рынке.

По проектам, предусматривающим производство продукции для государственных нужд, цены этой продукции устанавливаются в соответствии с разд. П4.1 Приложение 4.

Источником информации являются предпроектные и проектные материалы, а также исследования российского и зарубежного рынков, подтверждаемые, например, межправительственными соглашениями, соглашениями о намерениях, заключенными договорами и др., по крайней мере, до момента окупаемости проекта.

Исходная информация для определения выручки от продажи продукции задается по шагам расчета для каждого вида продукции, отдельно для реализации на внутреннем и внешнем рынках. Примерная форма подачи такой информации представлена в табл. П3.5 (Приложение 3).

Помимо выручки от реализации в притоках и оттоках реальных денег необходимо учитывать доходы и расходы от внереализационных операций, непосредственно не связанных с производством продукции. К ним, в частности, относятся:

· доходы от сдачи имущества в аренду, или лизинга (если эта операция не является основной деятельностью);

· поступления средств при закрытии депозитных счетов (открытие которых предусмотрено проектом) и по приобретенным ценным бумагам других хозяйствующих субъектов;

· возврат займов, предоставленных другим участникам.

3.6.2. Затраты на производство и сбыт продукции

Примерная форма представления исходной информации для расчета текущих затрат на производство и сбыт продукции показана в табл. П3.6 (Приложение 3).

Источником информации являются предпроектные и проектные материалы.

На каждый вид основных потребляемых при реализации проекта ресурсов должны быть обоснованы цены (рыночные, согласованные между участниками проекта или иные). В случае необходимости следует учитывать влияние проекта на общий объем спроса на этот вид ресурсов (и, следовательно, на его цену) на соответствующем рынке.

Все показатели рекомендуется указывать с выделением НДС и других налогов и сборов, включаемых в цену.

В случае если предприятие осуществляет несколько видов деятельности, по которым установлены различные ставки налогов (в частности, налог на прибыль), доходы и расходы по каждому из таких видов деятельности определяются отдельно.

Текущие расходы, которые в момент осуществления не могут быть ни отнесены на себестоимость, ни включены в капиталовложения (расходы на ремонт основных средств, на освоение производства вносимая вперед арендная плата, и т.п.), в расчетах денежных потоков должны отражаться на том шаге, на котором они производятся. Однако в бухгалтерском учете они отражаются по статье баланса "расходы будущих периодов" и распределяются на себестоимость продукции в последующем периоде. Порядок такого распределения определяется учетной политикой предприятия и должен быть задан в исходной информации.

3.7. Денежный поток от финансовой деятельности

Денежные потоки от финансовой деятельности в большой степени формируются при выработке схемы финансирования и в процессе расчета эффективности ИП. Поэтому исходная информация ограничивается сведениями об источниках финансирования: об объеме акционерного капитала, субсидий и дотаций, а также об условиях привлечения заемных средств (объем, срок, условия получения, возврата и обслуживания) - табл. П3.7. Распределение по шагам может носить при этом ориентировочный характер.

Размеры денежных поступлений и платежей, связанных с финансовой деятельностью, рекомендуется устанавливать раздельно по платежам в российской и иностранных валютах.

ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА В ЦЕЛОМ

Этот блок состоит из двух разделов: разд. 4 "Оценка общественной эффективности инвестиционного проекта" и разд. 5 "Оценка коммерческой эффективности инвестиционного проекта". Как уже указывалось, последняя имеет основной целью поиск инвесторов и может быть опущена, если источники и условия финансирования известны к моменту разработки проекта.

В обоих разделах эффективность оценивается для "проекта в целом", т.е. с точки зрения единственного участника, реализующего проект как бы за счет собственных средств. По этой причине показатели эффективности определяются на основании денежных потоков только от инвестиционной и операционной деятельности. При наличии нескольких вариантов проекта каждый из них оценивается самостоятельно. Особенности оценки проектов (вариантов проекта), предусматривающих использование имущества на условиях аренды (лизинга), изложены в разд. П4.3 (Приложение 4).

Расчет производится в текущих и дефлированных ценах. При различии результатов предпочтение отдается результатам расчетов в дефлированных ценах.

4. ОЦЕНКА ОБЩЕСТВЕННОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

4.1. Общие положения

При расчете показателей общественной эффективности:

· в денежных потоках отражается (при наличии информации) стоимостная оценка последствий осуществления данного проекта в других отраслях народного хозяйства, в социальной и экологической сферах;

· в составе оборотного капитала учитываются только запасы (материалы, незавершенная готовая продукция) и резервы денежных средств;

· исключаются из притоков и оттоков денег по операционной и финансовой деятельности их составляющие, связанные с получением кредитов, выплатой процентов по ним и их погашением, предоставленными субсидиями, дотациями, налоговыми и другими трансфертными платежами, при которых финансовые ресурсы передаются от одного участника проекта (включая государство) другому20.

20 В тех случаях, когда связанный с проектом платеж трансфертного характера осуществляется за пределы системы ИП, (например, для российского проекта имеет место выплата процентов по зарубежному кредиту), соответствующие оттоки денег должны учитываться.

· производимая продукция (работы, услуги) и затрачиваемые ресурсы должны оцениваться в специальных экономических ценах (см. разд. П1.5 Приложения 1). Временно, впредь до введения, нормативными документами подобных цен или методов их установления, стоимостную оценку производимой продукции и потребляемых ресурсов рекомендуется производить на основе следующих положений.

а) Стоимостная оценка товаров производится по-разному в зависимости от их роли во внешнеторговом обороте страны:

· продукция, предназначенная для экспорта, оценивается по реальной цене продажи на границе, т.е. цене ФОБ, за вычетом таможенных сборов, акцизов и расходов на доставку до границы;

· импортозамещающий выпуск и импортируемые оборудование и материалы оцениваются по цене замещаемой продукции плюс затраты на страховку и доставку;

· товары, предназначенные к реализации на внутреннем рынке, а также инфраструктурные услуги (расходы на электроэнергию, газ, воду, транспорт) оцениваются на основе рыночных цен с НДС, налогом на реализацию ГСМ, но без акцизов (см. П1.5 Приложения 1);

· новые (улучшенные) товары, реализуемые или приобретаемые на внутреннем рынке, но могущие экспортироваться, оцениваются по максимальной из двух величин: цене внутреннего рынка (с НДС, но без акцизов) и цене "на границе";

· цена отсутствующей или недоступной на внутреннем и внешнем рынке (в частности, новой, не имеющей аналогов) продукции устанавливается проектом с учетом результатов маркетинговых исследований или по согласованию с основными потребителями. Особенности установления цены на такую продукцию, производимую для государственных нужд, изложены в Приложении 4.

б) Затраты труда оцениваются величиной заработной платы персонала (с установленными начислениями) исходя из средней годовой заработной платы одного работника для РФ, для региона, в котором осуществляются затраты труда, или усредненной для данной отрасли производства21;

21 Рекомендуется при наличии информации учитывать среднюю зарплату (с начислениями) работников соответствующих профессионально-квалификационных групп.

в) Используемые природные ресурсы (земельные участки, недра, лесные, водные ресурсы и др.) оцениваются в соответствии со ставками платежей, установленными законодательством РФ.

В качестве выходной формы расчета рекомендуется таблица денежных потоков и обобщающих показателей эффективности, приведенных в п. 2.8.

4.2. Расчет денежных потоков и показателей общественной эффективности

Денежные поступления от операционной деятельности рассчитываются по объему продаж и текущим затратам (см. разд. 3 и Приложение 3). Дополнительно в денежных потоках от операционной деятельности учитываются внешние эффекты (см. п. П1.5 Приложения 1), например увеличение или уменьшение доходов сторонних организаций и населения, обусловленное последствиями реализации проекта.

При наличии соответствующей информации в состав затрат включаются ожидаемые потери от аварий и иных нештатных ситуаций, (см. п. 10.3).

В денежных потоках от инвестиционной деятельности учитываются:

· вложения в основные средства на всех шагах расчетного периода;

· затраты, связанные с прекращением проекта (например, на восстановление окружающей среды);

· вложения в прирост оборотного капитала;

· доходы от реализации имущества и нематериальных активов при прекращении И.П.

Методы расчета оборотного капитала изложены в Приложении 7.

Для проектов, у которых влияние оборотного капитала мало, его можно оценивать укрупненно, процентом от производственных затрат.

Показатели эффективности рассчитываются в соответствии с п. 2.8.

Примерная форма представления расчета общественной эффективности дается в табл. П3.8.

Пример 4.1. Оценка общественной эффективности ИП. В этом (упрощенном) примере:

· продолжительность шага расчета равна одному году;

· из налогов учитывается только НДС (20%);

· не учитываются прирост оборотного капитала и некапитализируемые инвестиционные затраты.

Считается также, что все капиталовложения включают в себя НДС;

· расчет производится без учета инфляции.

Пусть составляющие потока от инвестиционной и операционной деятельности ИП заданы в строках 1, 2, 4, 5 табл. 4.1 (подробнее денежные потоки этого ИП описаны в примере 5.1 из п. 5.3. Для расчета коммерческой эффективности из него получается табл. 2.1 примера 2.1 из п. 2.8). В данном примере принято, что общественные затраты на оплату труда совпадают с ФОТ, определенным в примере 5.1.

Таблица 4.1

Денежные потоки (в условных единицах)

|

Показатель |

Номер на шаг расчета (m) |

|||||||||

|

0 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

||

|

Операционная деятельность |

||||||||||

|

1 |

Выручка с НДС |

0 |

90,00 |

150,00 |

150,00 |

120,00 |

210,00 |

210,00 |

180,00 |

0 |

|

2 |

Производственные затраты с НДС |

0 |

-52,00 |

-63,00 |

-63,00 |

-63,00 |

-69,00 |

-69,00 |

-69,00 |

0 |

|

3 |

Сальдо потока от операционной деятельности fo(m) (стр. 1 + стр.2) |

0 |

38,00 |

87,00 |

87,00 |

57,00 |

141,00 |

141,00 |

111,00 |

0 |

|

Инвестиционная деятельность |

||||||||||

|

4 |

Притоки |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

+12 |

|

5 |

Капиталовложения |

-100 |

-70 |

0 |

0 |

-60 |

0 |

0 |

0 |

-90 |

|

6 |

Сальдо fи(m) |

-100 |

-70 |

0 |

0 |

-60 |

0 |

0 |

0 |

-78 |

|

7 |

Сальдо суммарного потока f(m) (стр. 3 + стр.6) |

-100 |

-32,00 |

87,00 |

87,00 |

-3,00 |

141,00 |

141,00 |

111,00 |

-78 |

|

8 |

Сальдо накопленного потока |

-100 |

-132,00 |

-45,00 |

42,00 |

39,00 |

180,00 |

321,00 |

432,00 |

354,00 |

В конце шага 8 планируются затраты 90 ед. на ликвидацию вредных последствий проекта и доходы (12 единиц с НДС или 10 единиц без НДС - см. пример 5.1) от продажи оставшегося имущества (как будет показано в примере 5.1 из п. 5.3, это существенно меньше, чем остаточная стоимость фондов в конце шага 7 - ср. п. 3.5).

Из данных табл. 4.1 вытекает (аналогично примеру 2.1 из п. 2.8), что у данного проекта ЧД -354,00 и ВНД = 40,87%. Если считать, что общественная норма дисконта совпадает с коммерческой и равна 10%, то ЧДД = 193,84 (определяется опять-таки аналогично примеру 2.1). Мы видим, таким образом, что показатели общественной эффективности проекта могут существенно отличаться от показателей его коммерческой эффективности и, взятые без учета внешних (экологических, социальных и прочих) эффектов, как правило, превышают последние. Однако с учетом последствий экологического и социального характера соотношения между величинами общественной и коммерческой эффективности могут изменяться.

5. ОЦЕНКА КОММЕРЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

5.1. Общие положения

Расчет показателей коммерческой эффективности ИП основывается на следующих принципах:

· используются предусмотренные проектом (рыночные) текущие или прогнозные цены на продукты, услуги и материальные ресурсы;

· денежные потоки рассчитываются в тех же валютах, в которых проектом предусматриваются приобретение ресурсов и оплата продукции;

· заработная плата включается в состав операционных издержек в размерах, установленных проектом (с учетом отчислений);

· если проект предусматривает одновременно и производство и потребление некоторой продукции (например, производство и потребление комплектующих изделий или оборудования), в расчете учитываются только затраты на ее производство, но не расходы на ее приобретение;

· при расчете учитываются налоги, сборы, отчисления и т.п., предусмотренные законодательством, в частности, возмещение НДС за используемые ресурсы, установленные законом налоговые льготы и пр.;

· если проектом предусмотрено полное или частичное связывание денежных средств (депонирование, приобретение ценных бумаг и пр.), вложение соответствующих сумм учитывается (в виде оттока) в денежных потоках от инвестиционной деятельности, а получение (в виде притоков) - в денежных потоках от операционной деятельности;

· если проект предусматривает одновременное осуществление нескольких видов операционной деятельности, в расчете учитываются затраты по каждому из них.

В качестве выходных форм для расчета коммерческой эффективности проекта рекомендуются таблицы:

· отчета о прибылях и об убытках;

· денежных потоков с расчетом показателей эффективности.

Для построения отчета о прибылях и убытках следует привести сведения о налоговых выплатах по каждому виду налогов.

В качестве (необязательного) дополнения может приводиться также прогноз баланса активов и пассивов по шагам расчета (таблица балансового отчета).

5.2. Расчет денежных потоков и показателей коммерческой эффективности

5.2.1. Денежный поток от операционной деятельности

Основным притоком реальных денег от операционной деятельности является выручка от реализации продукции, определяемая по конечной (реализуемой на сторону) продукции, а также прочие и внереализационные доходы.