ПОСОБИЕ ПО УЧЕТУ НАЛОГОВ

В СМЕТНОЙ ДОКУМЕНТАЦИИ НА СТРОИТЕЛЬСТВО

Пособие по учету налогов в сметной документации на строительство разработано Главным управлением ценообразования, сметных норм и расхода строительных материалов Госстроя России и рекомендовано для применения участникам инвестиционного процесса, осуществляющего на территории Российской Федерации.

Составители: В.И. Кузнецов, В.Н. Маланов, В.А. Степанов, В.П. Талу, Г.П. Шпунт.

ВВЕДЕНИЕ

Настоящее пособие составлено в соответствии с полученными Главценообразованием Госстроя России многочисленными пожеланиями по вопросу учета в сметной документации разнообразных налогов, отчислений и платежей, взимаемых на основании законодательных актов, действующих в Российской Федерации.

В данное пособие включены законодательные акты по налогообложению, действующие на территории Российской Федерации по состоянию на 1 мая 1994 г.

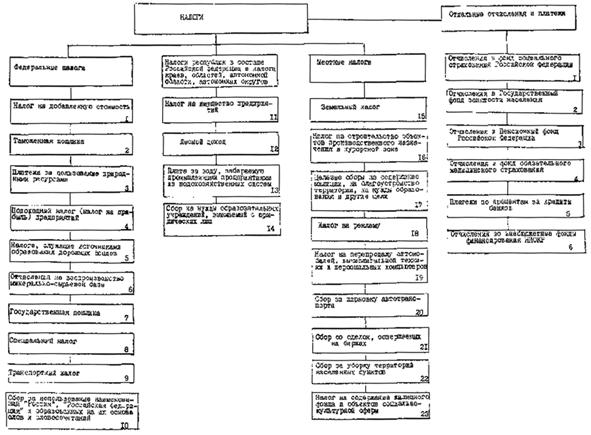

Все налоги, отчисления и платежи, предусмотренные законодательными актами и нашедшие отражение в настоящем пособии, объединены в четыре основные группы:

федеральные налоги;

налоги субъектов Российской Федерации (республик, краев, областей, автономных образований);

местные налоги;

отдельные отчисления и платежи (см. сводную таблицу налогов, отдельных отчислений и платежей, используемых в ценообразовании и учете себестоимости строительной продукции).

Самой многочисленной и оказывающей наибольшее влияние на сметную стоимость строительства является группа федеральных налогов. При формировании этой группы были рассмотрены и проанализированы 18 видов налогов, из числа которых были отобраны и включены в пособие 10 позиций, представляющих интерес для организаций строительного комплекса. Наиболее значительными из налогов, представленных в группе федеральных налогов, являются налог на добавленную стоимость, специальный налог на прибыль предприятия.

В состав второй группы - налоги субъектов Российской Федерации - включены 4 вида налогов, а в состав третьей группы - местные налоги - 9 налогов, отобранных соответственной из 6 и 20 видов налогов.

В четвертую группу, состоящую из шести позиций, сведены отдельные отчисления и платежи, наиболее часто используемые в ценообразовании и учете себестоимости строительной продукции.

В приводимых в пособии законодательных актах представлены их наименования, номера и даты утверждения; приведены ставки налогов, источники платежей и покрытий; указаны объекты налогообложения, особенности исчисления и взимания налогов.

Одновременно с этим в пособии изложен порядок учета налогов в соответствующих главах сводного сметного расчета стоимости строительства. Рекомендации по учету налогов в себестоимости строительно-монтажных работ даны на основании "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли" (утверждено Правительством Российской Федерации 05.08.92 г. № 552) и "Типовых методических рекомендаций по планированию и учету себестоимости строительных работ и формированию финансовых результатов, учитываемых при налогообложении прибыли" (утверждены Госстроем России 30.11.93 г. № 7-14/187).

Настоящее пособие предназначено для ориентировки участников инвестиционного процесса в многообразных системах налогообложения, действующих на территории Российской Федерации, и особенностях их применения в строительстве в условиях развития рыночных отношений.

Представленные в пособии материалы могут быть использованы работниками порядных и проектных организаций, организаций-заказчиков и других участников строительства вне зависимости от ведомственной принадлежности и форм собственности.

НАЛОГИ, ВЗИМАЕМЫЕ НА ТЕРРИТОРИИ РОССИЙСКОЙ ФЕДЕРАЦИИ ПО ОТРАСЛИ "СТРОИТЕЛЬСТВО"

(по состоянию на 1 января 1994 г.)

|

№ п/п |

Вид налога |

Законодательный акт, регулирующий порядок уплаты налога |

Ставка налога |

Источник покрытия налога |

Включение в сметную стоимость |

Примечание |

|||

ФЕДЕРАЛЬНЫЕ НАЛОГИ |

|||||||||

|

1 |

Закон РФ от 06.12.91 № 1992-1 "О налоге на добавленную стоимость" с учетом изменений и дополнений, внесенных законами РФ: от 22.05.92 № 2813-1 «О внесении изменений и дополнений в Закон РСФСР "О налоге на добавленную стоимость"»; от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах"; от 25.02.93 № 4554-1 «О внесении изменений в Закон РФ "О налоге на добавленную стоимость"»; от 06.03.93 № 4618-1 «О внесении изменений и дополнений в законы РФ "О государственных пенсиях в РСФСР", "О налоге с имущества, переходящего в порядке наследования или дарения", законы РФ "О государственной пошлине", "О налоге на имущество предприятий", "О налоге на добавленную стоимость", "О подоходном налоге с физических лиц"». |

20 процентов от стоимости реализованной строительной продукции (работ, услуг) |

Сумма НДС включается в свободную (договорную) цену на строительную продукцию без отнесения на себестоимость работ |

Средства на покрытие затрат по уплате НДС показываются за итогом свободного сметного расчета стоимости строительства |

Налога на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленную стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимости материальных затрат, отнесенных на издержки производства и обращения. Объектами налогообложения являются: а) обороты по реализации на территории Российской Федерации товаров, выполненных работ и оказанных услуг; б) товары, ввозимые на территорию Российской Федерации, в соответствии с таможенными режимами, установленными таможенным законодательством Российской Федерации. При реализации товаров объектом налогообложения являются обороты по реализации всех товаров как собственного производства, так и приобретенных на стороне. В целях налогообложения товаром считается предмет, изделие, продукция, в том числе производственно-технического назначения, недвижимое имущество, включая здания и сооружения, а также электро- и теплоэнергия, газ. При реализации работ объектом налогообложения являются объемы выполненных строительно-монтажных, ремонтных, научно-исследовательских, опытно-конструкторских, технологических, проектно-изыскательских и других работ. |

||||

|

Инструкция Государственной налоговой службы РФ от 9.12.91 № 1 "О порядке исчисления и уплаты налога на добавленную стоимость" с учетом изменений и дополнений: от 31.08.92 № 1; от 29.01.93 № 2; от 31.08.93 № 3. Указ Президента Российской Федерации от 22.12.93 № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" |

При реализации услуг объектом налогообложения является выручка, полученная от оказания услуг грузового транспорта, услуг по погрузке, разгрузке, перегрузке товаров, их хранению, посреднических услуг, связанных с поставкой товаров, услуг связи, жилищно-коммунальных услуг, информационных услуг, всех других платных услуг, кроме сдачи в аренду земли. Для строительных, строительно-монтажных и ремонтно-строительных организаций облагаемым оборотом является стоимость выполненных работ, принятых заказчиками, определяемая исходя из договорных цен с учетом их изменений, вызванных в процессе выполнения работ повышением (снижением) цен на строительные материалы и конструкции, тарифов на транспортные и другие виды услуг. Строительно-монтажные работы, выполненные хозяйственным способом, приравниваются к работам, выполненным на сторону, облагаются налогом в общеустановленном порядке. От налога на добавленную стоимость освобождаются работы по строительству жилых домов независимо от источника их финансирования, включая работы, выполняемые за счет средств населения в садоводческих товариществах и дачно-строительных кооперативах. Работами по строительству жилых домов следует считать подрядные работы, выполняемые по договорам подряда (субподряда) строительными и специализированными субподрядными организациями или хозяйственным способом по строительству жилых домов и общежитий согласно смете на строительство. Работы по строительству встроенных, встроенно-пристроенных и пристроенных нежилых помещений жилых домов, включенные в смету на строительство жилых домов, налогом на добавленную стоимость не облагаются. Суммы налога на добавленную стоимость, уплачиваемые подрядчиками (субподрядчиками) поставщикам за материальные ресурсы, услуги и прочие материальные затраты, относимые на себестоимость, включаются в стоимость подрядных работ (договорную цену) и возмещаются заказчиками за счет стоимости строительства. Работы, предусмотренные договором подряда на строительство нежилых построек для садоводческих товариществ и дачных строительных кооперативов, гаражей, теплиц, бань и др., облагаются налогом на добавленную стоимость в общеустановленном порядке. Не освобождаются от НДС проектно-изыскательские работы, а также работы по капитальному ремонту, реконструкции и реставрации жилого фонда. Суммы НДС зачисляются в федеральный бюджет. С 1 января 1994 г. для строительных, строительно-монтажных и ремонтных организаций оборотом, облагаемым налогом, считать стоимость реализованной строительной продукции (работ, услуг) [п. 14 Указа Президента Российской федерации от 22 декабря 1993 г. № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней"]. Согласно п. 15 Указа предусмотрено освободить от налогов на добавленную стоимость: товары, ввозимые на территорию Российской Федерации в качестве вклада в уставные фонды предприятий с иностранными инвестициями в течение года с момента их регистрации; технологическое оборудование, запасные части к нему, материалы, ввозимые на территорию Российской Федерации для обеспечения выпуска медицинских иммунобиологических препаратов для диагностики, профилактики и лечения инфекционных заболеваний; товары и технологическое оборудование, ввозимые на территорию Российской Федерации в рамках безвозмездной технической помощи, оказываемой иностранными государствами в соответствии с межправительственными соглашениями, а также в соответствии с договорами с иностранными государствами и фирмами для проведения совместных научных работ; экспортируемые товары как собственного производства, так и приобретенные, экспортируемые работы и услуги, а также услуги по транзиту иностранных грузов через территорию Российской Федерации |

||||||||

|

2 |

Таможенная пошлина |

Закон РФ от 21.05.93 № 5003-1 "О таможенном тарифе" |

Ставки ввозных таможенных пошлин в пределах, установленных Законом, определяются Правительством Российской Федерации |

Таможенная пошлина включается в себестоимость продукции (п. 6 "Положения о составе затрат по производству продукции (работ, услуг), включаемых в себестоимость продукции работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденном постановлением Правительства РФ от 05.08.92 № 552) |

Учитывается в сметной стоимости материальных затрат |

Таможенная пошлина - обязательный взнос, взимаемый таможенными органами Российской Федерации при ввозе товара на таможенную территорию Российской Федерации или вывозе товара с этой территории и являющийся неотъемлемым условием такого ввоза или вывоза. Начисление, уплата и взимание пошлины на товар производятся на основе его таможенной стоимости в соответствии с Таможенным кодексом Российской Федерации. Таможенной стоимостью ввозимого на таможенную территорию Российской Федерации товара является цена сделки, фактически уплаченная или подлежащая уплате за ввозимый товар на момент пересечения им таможенной границы Российской Федерации (до порта или иного места ввоза) Пошлина вносится в республиканский бюджет Российской Федерации. |

|||

|

3 |

Платеж; за пользование природными ресурсами: плата за загрязнение окружающей природной среды |

Закон РСФСР от 10.12.91 № 2060-1 "Об охране окружающей природной среды" с изменениями, внесенными законом Российской Федерации от 21.02.92 «О внесении изменений в ст. 20 Закона РСФСР "Об охране окружающей природной среды"». Постановление Правительства РФ от 28.08.92 № 632 "Об утверждении Порядка определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия". Постановление Правительства РФ от 29.06.92 № 442 "О федеральном экологическом фонде Российской Федерации и экологических Фондах на территории Российской Федерации". Письмо Госналогслужбы РФ от 08.06.93 № НП-4-02/86н "О плате за загрязнение окружающей природной среды" Письмо Минфина РФ от 10.06.93 № 71 "О порядке направления средств в государственные внебюджетные экологические фонды" Письмо Минприроды РФ, Минфина РФ и Госналогслужбы РФ от 03.03.93 № 04-15/61-638, 19; ВГ-6-02/105 А "Порядок направления 10 процентов платы за загрязнение окружающей природной среды в доход федерального бюджета Российской Федерации" |

Порядок исчисления и применения нормативов платы за использование природных ресурсов определяется Правительством Российской Федерации (п. 5 Ст. 20 Закона РСФСР от 19.12.91 № 2060-1 "Об охране окружающей природной среды"). Конкретные размеры платы за загрязнение окружающей природной среды и размещение отходов устанавливаются в порядке, утвержденном постановлением Правительства РФ от 28.08.92 № 632 "Об утверждении Порядка определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия" |

Платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ в природную среду осуществляются за счет себестоимости продукции (работ, услуг), а платежи за их превышение - за счет прибыли, остающейся в распоряжении природопользователей (п. 23 "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг)", утвержденного постановлением Российской Федерации от 05.08.92 № 552) |

Глава IX "Прочие работы и затраты" сводного сметного расчета стоимости строительства |

Плата за нормативные и сверхнормативные выбросы и сбросы вредных веществ, размещение отходов перечисляется предприятиями, учреждениями, организациями в бесспорном порядке: 90% - на специальные счета внебюджетных государственных экологических фондов; 10% - в доход республиканского бюджета Российской Федерации для финансирования деятельности территориальных органов государственного управления в области охраны окружающей природной среды. Назначение платы за загрязнение окружающей среды - компенсировать экономический ущерб, наносимый таким загрязнением. Платность природопользования включает в себя плату за природные ресурсы, за загрязнение окружающей природной среды и за другие виды воздействия. Плата за природные ресурсы (земля, недра, вода, лес и иная растительность и другие природные ресурсы) взимается: за право пользования породными ресурсами в пределах установленных лимитов; за сверхлимитное и нерациональное использование природных ресурсов; на воспроизводство и охрану природных ресурсов. Плата за загрязнение окружающей природной среды и другие виды воздействия взимается за: выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды загрязнения в пределах установленных лимитов; выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды загрязнения сверх установленных норм; внесение платы за использование природных ресурсов не освобождает природопользователя от выполнения мероприятий по охране окружающей природной среды. |

|||

|

платежи за право пользования недрами для строительства и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых |

Закон Российской федерации от 21.02.92 № 2395-1 "О недрах" с изменениями и дополнениями, внесенными Законом РФ от 25.12.92 № 4226-1 "О внесении изменений и дополнений в законы Российской Федерации "Об акцизах" и "О недрах" в связи с упорядочением налогового законодательства России». Постановление Правительства Российской федерации от 28.10.92 № 828 "Об утверждении Положения о порядке и условиях взимания платежей за право на пользование недрами, акваторией и участками морского дна". Инструкция о порядке и сроках внесения в бюджет платы за право на пользование недрами (письмо Минфина РФ, Госналогслужбы РФ и Госгортехнадзора РФ 4 февраля и 30 января 1993 г. № 8, № 17, № 01-17/41) |

Размер платежей определяется в пределах 1-3 процентов сметной стоимости объекта и стоимости предоставляемых услуг при его эксплуатации. Конкретные размеры этих платежей определяются органами, выдающими лицензию, в зависимости от размера участка недр, предоставленного в пользование, полезных свойств недр и степени экологической опасности при их использовании (п. 16 Инструкции) |

Платежи включаются в себестоимость сооружений (п. 16 Инструкции) |

Платежи за право на пользование недрами взимаются в форме разовых взносов и или регулярных платежей в течение срока реализации предоставленного права. Разовые взносы уплачиваются в размерах и сроки, указанные в лицензии, а регулярные платежи - в течение всего периода эксплуатации месторождения. Платежи за право на пользование недрами поступают в республиканский бюджет РФ, бюджеты республик в составе Российской Федерации, краев, областей, автономных образований, районов, городов, на территории которых осуществляется пользование недрами. Платежи за право на пользование недрами для строительства и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых, поступают в бюджеты районов и городов |

|||||

|

4 |

Налог на прибыль предприятий и организаций |

Закон Российской Федерации от 27.12.91 и 2116-1 "О налоге на прибыль предприятий и организаций" с изменениями и дополнениями, внесенными Законом Российской Федерации от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России" и Законом Российской Федерации от 22.12.92 № 4178-1 "О внесении изменений и дополнении в отдельные законы Российской Федерации о налогах" Инструкция № 4 Государственной налоговой службы "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций" от 6 марта 1992 г. с: изменением № 1, внесенным письмом Государственной налоговой" службы РФ от 25.06.92 .№ ВГ-4-01/37; изменениями и дополнениями от 27.08.92 № 2; изменениями и дополнениями № 3, внесенными письмом Государственной налоговой службы РФ от 20.01.93 № ВГ-4-01/5н; |

Ставка налога на прибыль предприятий и организаций, зачисляемого в республиканский бюджет Российской Федерации, установлена в размере 13 процентов. Предоставлено органам государственной власти право самостоятельно устанавливать ставку налога на прибыль, зачисляемого в бюджеты субъектов Российской Федерации, в размере не более 25 процентов для предприятий и организаций, а для банков и страховщиков - не более 30 процентов. |

Суммы отчислений по налогу на прибыль осуществляются за счет прибыли |

В сметной прибыли учитываются только расходы на уплату налога на прибыль от затрат, включаемых в состав нормативной сметной прибыли согласно прил. 1 к Методическим рекомендациям по определению величины сметной прибыли (письмо Минстроя России от 30.10.92 № БФ-906/12) |

Сумма отчислений по налогу на прибыль, зачисляемые непосредственно в республиканский бюджет республики в составе Российской Федерации, в краевые, областные бюджеты краев и областей, областной бюджет автономной области, окружные бюджеты автономных округов и бюджеты других уровней, определяются при утверждении республиканского бюджета республики в составе Российской Федерации, краевого, областного бюджета краев и областей, областного бюджета автономной области, окружных бюджетов автономных округов (п. З Ст. 19 Закона РФ "Об основах налоговой системы в Российской Федерации" от 27.12.91 № 2118-1). |

|||

|

изменениями и дополнениями от 27.01.93 № 4; изменениями и дополнениями № 5 Инструкции Госналогслужбы РФ от 06.03.92 № 4 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций", внесенными письмом Госналогслужбы РФ и Минфина РФ от 06.07.93 № 12-3; изменениями и дополнениями № 6 к Инструкции, внесенными письмом Госналогслужбы РФ и Минфина РФ от 18.10.93; изменениями и дополнениями № 7 к Инструкции, внесенными письмом Госналогслужбы РФ и Минфина РФ от 03.12.93 Постановление Верховного Совета РФ от 27.12.91 № 2117-1 «О порядке введения в действие Закона РФ "О налоге на прибыль предприятий и организаций"» (с изменениями и дополнениями, внесенными постановлением Верховного Совета РФ от 10.07.92 и № 3257-1 "О внесении изменений в постановления Верховного Совета РФ по вопросам налогообложения" и постановлением Верховного Совета РФ от 23.12.92 № 4191-1 "О некоторых вопросах налогового законодательства") |

До принятия органам государственной власти субъектов Российской Федерации соответствующих решений установлена ставка налога на прибыль, зачисляемого в бюджеты субъектов Российской Федерации, для всех налогоплательщиков в размере 22 процентов. Дополнительные суммы, получаемые от взимания указанного налога, зачисляются в доход бюджета соответствующего субъекта Российской Федерации |

||||||||

|

Указ Президента Российской Федерации от 22.12.93 № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" |

Ставка налога на прибыль предприятий и организаций, зачисляемого в республиканский бюджет Российской Федерации, установлена в размере 13 процентов |

В соответствии с п. З Указа предусмотрено повысить в 1994 г. не облагаемый налогом на прибыль размер расходов предприятий и организаций на оплату труда до 6-кратного размера установленной законодательством минимальной оплаты труда в Российской Федерадии. |

|||||||

|

Указ Президента Российской Федерации от 24.12.93 № 2292 "О внесении изменений и дополнений в Указ Президента Российской Федерации от 22.12.93 № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" |

Предоставлено органам государственной власти право самостоятельно устанавливать ставку налога на прибыль, зачисляемого в бюджеты субъектов Российской Федерации, в размер не более 25 процентов для предприятий и организаций, а для банков и страховщиков - не более 30 процентов. До принятия органами государственной власти субъектов Российской Федерации соответствующих решений установлена ставка налога на прибыль, зачисляемого в бюджеты субъектов Российской Федерации, для всех налогоплательщиков в размере 22 процентов. Дополнительные суммы, получаемые от взимания указанного налога, зачисляются в доход бюджета соответствующего субъекта Российской Федерации. С 1 января 1994 г. уплата налога на прибыль с суммы расходов на оплату труда, превышающей их нормируемую величину, производится всеми плательщиками независимо от результатов их деятельности или наличия льгот по налогооблагаемой прибыли (в том числе освобождения от налога на прибыль) в республиканский бюджет Российской Федерации по поставке -13 процентов и в бюджеты субъектов Российской Федерации - по действующим ставкам зачисления указанного налога в эти бюджеты |

Отменить применение повышенной ставки налогообложения для предприятий, превысивших установленные ограничения. Совету Министров - Правительству Российской Федерации в месячный срок утвердить порядок определения в 1994 г. нормируемой величины расходов на оплату труда работников предприятий и организаций. Освободить от налогообложения прибыль, направленную: на финансирование в порядке долевого участия капитальных вложений производственного и непроизводственного назначения, а также на погашение кредитов банков, полученных и использованных на эти цели; на проведение предприятиями и организациями научно-исследовательских и опытно-конструкторских работ, а также в Российский фонд фундаментальных исследований и Российский фонд технологического развития, но не более чем в общей сложности 10 процентов налогооблагаемой прибыли. Освободить предприятия, находящиеся (передислоцированные) в регионах, пострадавших от радиоактивного загрязнения вследствие чернобыльской и других радиационных катастроф, от уплаты налога на прибыль, полученную ими от выполнения проектно-конструкторских, строительно-монтажных, автотранспортных и ремонтных работ, изготовления строительных конструкций и деталей, в общем объеме прибыли которых прибыль от проведения работ по ликвидации последствий радиационных катастроф составляет не менее 50 процентов, а предприятия и организации, у которых прибыль от указанных работ составляет менее 50 процентов, - от уплаты налога на часть прибыли, полученной в результате выполнения этих работ. Перечень указанных регионов определяется Советом Министров - Правительством Российской Федерации. В целях стимулирования развития малого предпринимательства установлено, что в первые 2 года работа не уплачивают налог на прибыль вновь созданные малые предприятия (включая созданные до 1 января 1994 г.), осуществляющие строительство объектов жилищного, производственного, социального и природоохранного назначения (включая ремонтно-строительные работы), при условии, если выручка от указанных видов деятельности превышает 70 процентов общей суммы выручки от реализации ими продукции (работ, услуг). Предусмотреть, что при реализации или безвозмездной передаче основных средств и объектов, не завершенных строительством, при приобретении и сооружении которых предприятиям были предоставлены льготы по налогу на прибыль, налогооблагаемая прибыль в течение двух лет с момента получения таких льгот подлежит увеличению на остаточную стоимость этих объектов и произведенные затраты |

|||||||

|

5 |

Налоги, служащие источником образования дорожных фондов: налог на реализацию горючесмазочных материалов |

Закон РСФСР от 18.10.91 № 1759-1 "О дорожных фондах в РСФСР" с изменениями и дополнениями, внесенными Законом РФ от 25.12.92 № 4226-1 «О внесении изменений и дополнений в Закон РСФСР "О дорожных фондах в РСФСР"». Инструкция Минфина РФ и Госналогслужбы РФ от 30.03.93 № 36; 19 "О порядке исчисления налогов и поступления их и иных средств в дорожные фонды". Постановление Верховного Совета РФ от 23.01.92 "Об утверждении Порядка образования и использования федерального дорожного фонда Российской Федерации" Письмо Минфина РФ и Госналогслужбы РФ от 23.08.93 № 98; В3-4-15/125н "О внесении изменений в инструкцию Минфина РФ и Госналогслужбы РФ от 30.03.93 № 36/19 "О порядке исчисления налогов и поступления их и иных средств в дорожные фонды" |

25 процентов от сумм реализации горючесмазочных материалов (в денежном исчислении) без налога на добавленную стоимость |

Выручка от реализации продукции |

Глава IX "Прочие работы и затраты" сводного сметного расчета стоимости строительства |

Зачисляется полностью в федеральный дорожный фонд (с 1 января 1993 г.) Объектом налогообложения для предприятий - изготовителей горючесмазочных материалов является оборот по реализации горючесмазочных материалов, исходя из фактических цен реализации без налога на добавленную стоимость. Для предприятий, осуществляющих обмен горючесмазочных материалов на какой-либо товар выполненные работы, услуги), для исчисления налога принимается стоимость этих товаров (работ, услуг), исходя аз рыночных цен, сложившихся на момент совершения сделки (в том числе на биржах). При перепродаже горючесмазочных материалов объектом налогообложения является сумма разницы между выручкой от реализации горючесмазочных материалов (без налога на добавленную стоимость) и стоимость их приобретения (без налога на добавленную стоимость) (пп. 2, 3 раздела I Инструкции от 30.03.93). |

|||

|

налог на пользователей автомобильных дорог |

То же |

0,4 процента выручки (валового дохода) от реализации продукции (работ, услуг), 0,03 процента заготовительного, снабженческо-сбытового и торгового оборота (п. 35 Инструкции от 30.03.93). Строительные организации уплачивают налог по ставке 0,4 процента объема выполненных работ собственными силами (п. 37.11 Инструкции от 30.03.93) |

Относится на себестоимость продукции (п. 2, э) "Положения о составе затрат по производству продукции (работ, услуг), включаемых в себестоимость продукции", утвержденного постановлением Правительства РФ от 05.07.92 № 552). Сумма платежей по налогу на пользователей автомобильных дорог включается плательщиками в состав затрат по производству и реализации продукции, выполненным работам и предоставленным услугам (п. 44 Инструкции от 30.03.93) |

Налог на пользователей автомобильных дорог (кроме городов Москвы и Санкт-Петербурга) полностью зачисляется в территориальные дорожные фонды. Налог на пользователей автомобильных дорог, уплачиваемый в городах Москве и Санкт-Петербурге, полностью зачисляется в федеральный дорожный фонд (п. 43 Инструкции от 30.03.93). Объектом налогообложения является выручка (валовой доход) от реализации продукции (работ, услуг) и заготовительный, снабженческо-сбытовой и торговый оборот. При этом из налогооблагаемой базы исключается налог на добавленную стоимость, а по предприятиям - изготовителям подакцизных товаров - и акцизы. По предприятиям и организациям, уплачивающим налог на реализацию горюче смазочных материалов, из налогооблагаемой базы исключается этот налог (п. 32 Инструкции от 30.03.93) |

|||||

|

налог с владельцев транспортных средств |

То же |

По установленным ставкам в зависимости от вида и мощности транспортных средств (ставки приведены в п. 46 Инструкции от 30.03.93 и в статье 6 Закона РСФСР от 18.10.91 № 1759-1). Увеличение ставки налога, связанное с изменением уровня цен и заработной платы, или полное освобождение от уплаты налога осуществляется Верховным Советом республики в составе Российской Федерации, Советом народных депутатов автономной области, автономного округа, края, области, городов Москвы и Санкт-Петербурга (п. 51 Инструкции от 30.03.93) |

Относится на себестоимость продукции (п. 2, э "Положения о составе затрат по производству продукции (работ, услуг), включаемых в себестоимость продукции", утвержденного постановлением Правительства РФ от 05.08.92 № 552). Суммы платежей по налогу с владельцев транспортных средств включаются плательщиками в состав затрат по производству и реализации продукции, выполненным работам и предоставленным услугам (п. 58 Инструкции от 30.03.93) |

Налог с владельцев транспортных средств ежегодно уплачивают предприятия, объединения, учреждения и организации независимо от форм собственности и ведомственной принадлежности, имеющие транспортные средства (автомобили, мотоциклы, мотороллеры, автобусы) и другие самоходные машины и механизмы на пневмоходу. Налог с владельцев транспортных средств полностью зачисляется в территориальные дорожные фонды (кроме городов Москвы и Санкт-Петербурга). Налог с владельцев транспортных средств, уплачиваемый в городах Москве и Санкт-Петербурге, полностью зачисляется в федеральный дорожный фонд. |

|||||

|

налог на приобретение автотранспортных средств |

То же |

Налог на приобретение автотранспортных средств исчисляется от продажной цены (без НДС и акцизов) по следующим ставкам: грузовые автомобили, пикапы и легковые фургоны, автобусы, специальные автомобили и легковые автомобили -20%; прицепы и полуприцепы -10%. К специальным автомобилям относятся автотранспортные средства, предназначенные для перевозки и использования установленного на них специального оборудования (п. 61 Инструкции от 30.03.93) В соответствии с Законом Российской Федерации "О дорожных фондах в Российской Федерации" полное освобождение отдельных категорий граждан, предприятий; организаций и учреждений от уплаты налога или понижение его размера осуществляется Верховным Советом республики в составе Российской Федерации, Советом народных депутатов автономной области, автономного округа, края, области, городов Москвы и Санкт-Петербурга (п. 65 Инструкции от 30.03.93) |

Относится на себестоимость продукции по мере износа (п. 2э "Положения о составе затрат по производству продукции (работ, услуг), включаемых в себестоимость продукции", утвержденного постановлением Правительства РФ от 05.08.92 № 552). Суммы платежей по налогу на приобретение автотранспортных средств включаются плательщиками в состав затрат по производству и реализации продукции, выполненным работам и предоставленным услугам по мере начисления износа (амортизации) основных средств (п. 70 и 70.1 Инструкции от 30.03.93) |

Плательщиками налога на приобретение автотранспортных средств являются предприятия, организации, учреждения, предприниматели, приобретающие автотранспортные средства путем купли-продажи, мены, лизинга и взносов в уставный фонд. Налог на приобретение автотранспортных средств (кроме городов Москвы и Санкт-Петербурга) полностью зачисляется в территориальные дорожные фонды. Налог на приобретение автотранспортных средств в городах Москве и Санкт-Петербурге, полностью зачисляется в федеральный дорожный фонд (п. 69 Инструкции от 30.03.93). В случае приобретения автотранспортных средств за валюту налог исчисляется исходя из продажной стоимости автотранспортного средства, пересчитанной по курсу рубля, устанавливаемого Центральным банком России на день приобретения автотранспортного средства. В случае приобретения автотранспортных средств за пределами Российской Федерации налог на приобретение автотранспортных средств уплачивается по установленным ставкам от таможенной стоимости автотранспортных средств, исчисленной в соответствии с "Порядком определения таможенной стоимости товаров, ввозимых на территорию Российской Федерации", утвержденным постановлением Правительства Российской Федерации от 05.11.92 № 856 (пп. 63.4, 63.5 Инструкции от 30.03.93). |

|||||

|

6 |

Отчисления на воспроизводство минерально-сырьевой базы |

Закон РФ от 21.02.92 № 2795-1 "О недрах" с изменениями и дополнениями, внесенными Законом Российской Федерации от 25.12.92 № 4229-1 «О внесении изменений и дополнений в законы Российской Федерации "Об акцизах и "О недрах" в связи с упорядочением налогового законодательства России"». Постановление Верховного Совета Российской Федерации от 25.02.93 № 4546-1 "Об утверждении Положения о Государственном внебюджетном фонде воспроизводства минерально-сырьевой базы Российской Федерации" |

Ставки отчислений на воспроизводство минерально-сырьевой базы определяются в процентах от стоимости реализованной товарной продукции по видам и группам полезных ископаемых (приложение 2 постановления Верховного Совета РФ от 25.02.93 № 4546-1) |

Сумма отчислений относится на затраты по производству и реализации продукции (п. 5 приложения 1 постановления Верховного Совета РФ от 25.02.93 № 4546-1) |

Глава IX "Прочие работы и затраты" сводного и сметного расчета стоимости строительства |

Отчисления на воспроизводство минерально-сырьевой базы производят все предприятия, осуществляющие добычу полезных ископаемых, их филиалы и другие обособленные подразделения, имеющие расчетные счета и отдельные балансы независимо от форм собственности. Отчисления поступают в Государственный внебюджетный фонд воспроизводства минерально-сырьевой базы Российской Федерации. Средства, поступившие в фонд, направляются территориальным подразделениям Комитета Российской Федерации по геологии и использованию недр для финансирования работ, связанных с геологическим изучением недр, поисками и оценкой месторождений полезных ископаемых, а также отраслевым министерствам и ведомствам Российской Федерации для финансирования работ по завершению геолого-разведочных проектов, утвержденных до введения в действие Закона Российской федерации "О недрах", для финансирования научно-исследовательских и опытно-конструкторских работ. Средства фонда используются для финансирования региональных, научно-исследовательских и других работ, связанных с геологическим изучением недр и оценкой перспективных площадей и месторождений полезных ископаемых, а также для завершения разведки месторождений полезных ископаемых по проектам, утвержденным на момент введения в действие Закона Российской Федерации "О недрах". Часть отчислений в размере 0,5-1,5 процента направляется на вознаграждение за открытие и разведку месторождений полезных ископаемых |

|||

|

7 |

Государственная пошлина |

Закон Российской Федерации от 09.12.91 "О государственной пошлине" с изменениями и дополнениями, внесенными Законом РФ от 29.05.92 «О внесении изменений и дополнений в Ст. 4 Закона РСФСР "О государственной пошлине"». Законом РФ от 24.06.92, а также Законом РФ от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России", Законом РФ от 17.02.93 № 4499-1 «О внесении изменений и дополнений в Закон Российской Федерации "О государственной пошлине"», Законом РФ от 06.03.93 № 4618-1 «О внесении изменений и дополнений в законы РСФСР "О государственных пенсиях в РСФСР", "О налоге с имущества, переходящего в порядке наследования или дарения", законы РФ "О государственной пошлине; "О налоге на имущество предприятий", "О налоге на добавленную стоимость", "О подоходном налоге с физических лиц"». Инструкция Государственной налоговой службы РФ от 13.03.92 № 5 "О государственной пошлине" с изменениями и дополнениями от 27.08.92. Закон РФ от 07.07.93 № 5334-1 «О внесении изменений и дополнений в Арбитражный процессуальный кодекс Российской Федерации и законы Российской Федерации "Об арбитражном суде", "О государственной пошлине"». Изменения и дополнения № 1 от 26.10.93 (зарегистрировано в Минюсте РФ № 384 от 04.11.93) и Инструкции Госналогслужбы РФ от 13.03.92 № 5 "О государственной пошлине". |

Ставки государственной пошлины приведены в статье 3 Закона или п. 56 Инструкции |

За счет прибыли |

Не включается |

Государственная пошлина взимается: с подаваемых в суд исковых заявлений, с заявлении по преддоговорным спорам, с заявлений (жалоб) по делам особого производства, с кассационных жалоб, а также за выдачу судом копий (дубликатов) документов; с подаваемых в арбитражный суд исковых заявлений имущественного характера, с исковых заявлений по опорам, возникающим при заключении, изменении или расторжении договоров (контрактов), с исковых заявлении неимущественного характера, в том числе с заявлений о признании недействительными актов государственных или иных органов, с кассационных жалоб на решения и определения арбитражного суда; за совершение любых нотариальных действий в уполномоченных на то государственных учреждениях, а также за выдачу копии (дубликатов) нотариально удостоверенных документов; за оформление документов на право выезда за границу, а также за внесение изменений в эти документы и т.д. Государственная пошлина уплачивается наличными деньгами, пошлинными марками, а также путем перечисления сумм пошлины со счета плательщика через банковские учреждения. Руководители учреждений, взимавших государственную пошлину, несут ответственность за правильность ее взимания, а также за своевременность и полноту внесения пошлины в бюджет в установленном порядке. Государственная пошлина уплачивается в местный бюджет. По спорам, рассматриваемым арбитражными судами РФ, госпошлина уплачивается или взыскивается в федеральный бюджет Российской Федерации. |

|||

|

8 |

Специальный налог |

Указ Президента Российской Федерации от 22.12.93 и 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" (п. 25, а) |

3 процента от стоимости реализованной строительной продукции (работ, услуг) |

Средства на покрытие затрат по уплате специального налога показывается за итогом сводного сметного расчета стоимости строительства |

С 1 января 1994 г. введен специальный налог с предприятий, учреждений и организаций для финансовой поддержки важнейших отраслей народного хозяйства Российской Федерации и обеспечения устойчивой работы предприятий этих отраслей. Определение плательщиков специального налога и объектов налогообложения, облагаемого оборота, порядка и сроков уплаты, порядка применения налоговых льгот, а также ответственности плательщиков за правильность и своевременность уплаты специального налога производится в соответствии с Законом Российской Федерации "О налоге на добавленную стоимость". 2/3 суммы поступлений от специального налога зачисляются в федеральный бюджетный фонд финансовой поддержки важнейших отраслей народного хозяйства Российской Федерации, а 1/3 - в аналогичные фонды субъектов Российской Федерации. Совету Министров - Правительству РФ установить конкретные направления расходования средств федерального бюджета фонда финансовой поддержки важнейших отраслей народного хозяйства РФ в 1994 г. |

||||

|

9 |

Транспортный налог |

Указ Президента Российской Федерации от 22.12.93 и 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней (п. 25, б) |

1 процент от фонда оплаты труда |

Включается в себестоимость продукции (работ, услуг) |

Глава IX "Прочие работы и затраты" сводного сметного расчета стоимости строительства |

Транспортный налог установлен для предприятий, учреждений и организаций (кроме бюджетных). Средства от взимания транспортного налога направляются в бюджеты республик в составе Российской Федерации, краев, областей, городов федерального значения, автономной области и автономных округов для финансовой поддержки и развития автомобильного транспорта, городского электротранспорта, пригородного железнодорожного транспорта |

|||

|

10 |

Сбор за использование наименований. "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний |

Закон Российской Федерации от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России". Закон Российской Федерации от 02.04.93 № 4737-1 "О сборе за использование наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний". Инструкция Госналогслужбы РФ от 11.05.93 № 21 "О порядке исчисления и уплаты в бюджет сбора за использование наименований "Россия", "Российская Федерация и образованных на их основе слов и словосочетаний" Изменения и дополнения № 1 от 28.03.94 инструкции Госналогслужбы РФ от 11.1.15.93 № 21 "О порядке исчисления и уплаты в бюджет сбора за использование наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний" Письмо Госналогслужбы РФ от 14.03.94 № ЮБ-4-04/38Н "О сборе за использование наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний" |

Ставки сбора установлены в следующих размерах: для предприятий, учреждений и организаций, осуществляющих предпринимательскую деятельность (кроме заготовительных, снабженческо-сбытовых и торгующих, в том числе оптовой торговли, предприятий и организации), - в размере 0,5 процента от стоимости реализованной продукции (выполненных работ, предоставленных услуг); для заготовительных, снабженческо-сбытовых и торгующих, в том числе оптовой торговли, предприятий и организаций - в размере 0,05 процента от оборота; для других предприятий, учреждений и организаций - в размере стократного установленного законом размера минимальной месячной оплаты труда |

Прибыль, остающаяся в распоряжении предприятий, учреждений и организаций |

Не включается |

Суммы от уплаты сбора и применяемых финансовых санкций за нарушение порядка его уплаты зачисляются в республиканский бюджет Российской Федерации. Сбор уплачивают предприятия, учреждения и организации, в том числе с иностранными инвестициями, являющиеся юридическими лицами и использующие эти наименования, слова и словосочетания в своих названиях. При решении вопроса об отнесении юридического лица к числу плательщиков сбора следует исходить из официального фирменного) наименования (названия), которое определяется в его учредительных документах. Учредительными документами являются Устав предприятия, а также решение о его создании или договор учредителей. Отражение в официальном названии наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний является основанием для взимания данного сбора. Юридические лица, создаваемые с участием иностранного капитала, официальное название которых отражает государственную принадлежность учредителей, являются плательщиками сбора в общеустановленном порядке. Для отдельных категорий плательщиков или индивидуальных плательщиков ставки сбора могут быть понижены, но не более чем на 50 процентов. Льгота предоставляется по решению Правительства Российской Федерации |

|||

НАЛОГИ РЕСПУБЛИК В СОСТАВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ И НАЛОГИ КРАЕВ, ОБЛАСТЕЙ |

|||||||||

АВТОНОМНОЙ ОБЛАСТИ, АВТОНОМНЫХ ОКРУГОВ |

|||||||||

|

11 |

Налог на имущество предприятий |

Закон Российской Федерации от 13.12.91 № 2030-1 "О налоге на имущество предприятий" с изменениями и дополнениями, внесенными законами Российской Федерации: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России", от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах"; от 03.05.93 № 5093-1 «О внесении изменений и дополнении в Закон Российской Федерации "О налоге на имущество предприятий"». Инструкция Госналогслужбы РФ от 16.03.92 № 7 "О порядке исчисления и уплаты в бюджет налога на имущество предприятий" с изменениями и дополнениями: от 28.08.92 № 1; от 05.02.93 № 2; от 23.04.93 № 3; от 17.08.93 № 4. Указ Президента Российской федерации от 22.12.93 № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" (п. 13). Указ Президента Российской Федерации от 24.12.93 № 2292 «О внесении изменений и дополнений в Указ Президента Российской Федерации от 22.12.93 № 2270 "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней"» |

Предельный размер налоговой ставки на имущество предприятия не может превышать 2 процентов от налогооблагаемой базы. Конкретные ставки налога на имущество предприятий, определяемые в зависимости от видов деятельности предприятий, устанавливаются Верховными Советами республик в составе Российской Федерации, Советами народных депутатов краев, областей, автономной области, автономных округов, городов Москвы и Санкт-Петербурга. При отсутствии решений Советов народных депутатов соответствующих уровней об установлении конкретных ставок налога на имущество предприятий применяется максимальная ставка налога |

Исчисленная сумма налога вносится в виде обязательного платежа в бюджет в первоочередном порядке с отнесением затрат на финансовые результаты деятельности предприятия, а по банкам и кредитным учреждениям - на операционные и разные расходы (Ст. 8 Закона) |

Не включается |

Объектом налогообложения является имущество предприятия в его стоимостном выражении, находящееся на балансе этого предприятия (кроме банков и кредитных учреждений) и представляющие собой совокупность основных и оборотных средств и финансовых активов. Для целей налогообложения определяется среднегодовая стоимость имущества предприятия. Сумма платежей по налогу на имущество предприятии зачисляется в установленном порядке в республиканский бюджет республики в составе Российской Федерации, краевые, областные бюджеты краев и областей, областной бюджет автономной области, окружные бюджеты автономных округов и в районные бюджеты районов, городские бюджеты городов по месту нахождения предприятия. С 1 января 1994 г.: налогом на имущество предприятий облагаются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе плательщика; стоимость имущества, объединенного предприятиями в целях осуществления совместной деятельности без создания юридического лица, для целей налогообложения принимается в расчет участниками совместной деятельности, внесшими это имущество, а созданного (приобретенного) в результате этой деятельности -участниками совместной деятельности в соответствии с установленной долей собственности по договору |

|||

|

12 |

Лесной доход |

Закон Российской Федерации от 27.12.91 № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 № 3217-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах"; от 21.05.93 № 5006-1 «О внесении изменений и дополнений в Закон РФ "Об основах налоговой системы в Российской Федерации"». Инструкция Госналогслужбы РФ, Минфина РФ, федеральной службы лесного" хозяйства России от 03.03.93 № 18; 20;7 "О порядке взимания и целевого использования отчислений на воспроизводство, охрану и защиту лесов". Закон РФ от 14.05.93 № 4966-1 "О республиканском бюджете Российском Федерации на 1993 год". Изменения и дополнения № 1 Инструкции Госналогслужбы РФ, Минфина РФ и Федеральной службы лесного хозяйства России от 03.03.93 № 18; 20; 7 "О порядке взимания и целевого использования отчислений на воспроизводство, охрану и защиту лесов": от 09.11.93 № /128/7-16/393 (зарегистрировано в Минюсте РФ № 405 от 22.11.93). Закон РФ от 16.07.93 № 5453-1 «О внесении изменении в Закон Российской Федерации "Об уточнении показателей республиканского бюджета Российской Федерации на 1992 год"». Письмо Госналогслужбы РФ, Минфина РФ, Федеральной службы лесного хозяйства России от 14.12.93 № НП-4-02/199н/148/7 "Основные положения о порядке и условиях взимания лесных податей". |

Платежи по отчислениям относятся лесопользователями на себестоимость производства древесины собственной заготовки (п. 4 Инструкции). Отчисления относятся лесопользователями на себестоимость производства древесины собственной заготовки, реализованной, переработанной или потребленной или на собственные нужды в текущем месяце (п. 2 Изменений и дополнений № 1 от 09.11.93 № /128/7-16/393 Инструкции от 03.03.93 № 18;20;7)- |

Учитывается в сметной - стоимости древесины собственной заготовки |

Отчисления (или сборы) на воспроизводство, охрану и защиту лесов производятся от стоимости древесины собственной заготовки: реализованной, переработанной лесопользователем, а также потребленной или на собственные нужды. Отчисления полностью вносятся в республиканский бюджет Российской Федерации и являются источником финансирования лесного хозяйства: лесовосстановительных работ, ухода за лесом, противопожарных и лесозащитных мероприятий, лесомелиорации, строительства лесохозяйственных дорог, проведения лесоустройства, проектно-изыскательских работ, содержания территориальных органов управления федеральной службы лесного хозяйства России, других мероприятий по организации воспроизводства, охраны и защиты лесов. Плательщиками отчислений являются предприятия и организации всех организационно-правовых форм, являющиеся юридическими лицами, включая предприятия с иностранными инвестициями, а также граждане, осуществляющие заготовку древесины в лесном бонде Российской Федерации. |

||||

|

Указ Президента РФ от 23.12.93 № 2271 "О ставке отчислений (сбора) на воспроизводство, охрану и защиту лесов". |

С 1 января 1993 г. ставка отчислений (сбора) на воспроизводство, охрану и защиту лесов принимается в размере 5 процентов от стоимости древесины собственной заготовки |

Ставка отчислений применяется с юридических и физических лиц, осуществляющих заготовку, реализацию и переработку древесины из лесного фонда Российской Федерации, а также использующих ее на собственные нужды |

|||||||

|

13 |

Плата за воду, забираемую промышленными предприятиями из водохозяйственных систем |

Закон Российской Федерации от 27.12.91 и 211о-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменении и дополнений в отдельные законы Российской Федерации о налогах"; от 21.05.93 № 5006-1 "О внесении изменении и дополнений в Закон РФ "Об основах налоговой системы в Российской Федерации". Закон РФ от 14.05.93 № 4966-1 "О республиканском бюджете Российской Федерации на 1993 год" |

Налог устанавливается законодательными актами Российской Федерации и взимается на всей ее территории. При этом конкретные ставки этих налогов определяются законами республик в составе РФ или решениями органов государственной власти краев, областей, автономной области, автономных округов, если иное не установлено законодательными актами Российской Федерации. В 1993 г. тарифы платы за воду, забираемую промышленными предприятиями из водохозяйственных систем, действовавшие на 1.01.93, применяются с коэффициентом 1,7 (Ст. 10 Закона РФ от 14.05.93 4966-1) |

Включается в себестоимость продукции (работ, услуг/ (п. 2, б "Положения о составе затрат по производству продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного постановлением Правительства РФ от 05.08.92 № 552) |

Глава IX "Прочие работы и затраты" сводного сметного расчета стоимости строительства |

||||

|

14 |

Сбор на нужды образовательных учреждений, взимаемый с юридических лиц |

Закон Российской Федерации от 27.12.91 № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнении, внесенных законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнении в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах"; от 21.05.93 № 5006-1 «О внесении изменений и дополнений в закон РФ "Об основах налоговой системы в Российской Федерации"». Письмо Комиссии Совета Республики ВС РФ по бюджету, планам, налогам и ценам, Минфина РФ и Госналогслужбы РФ от 31.05.93 № 5-1/756; 4-5-9; ВГ-6-04/189 (приложение 5 Положения (рекомендаций) о сборе на нужды образовательных учреждений) /№ 9, 1993/ |

Ставки этого сбора не могут превышать размера одного процента от годового фонда заработной платы предприятий, учреждении и организаций, расположенных на территории республик в составе Российской Федерации, краев, областей, автономной области и автономных округов. Сбор устанавливается законодательными актами республик в составе Российской Федерации, решениями органов государственной власти, краев, областей, автономной области и автономных округов |

Расходы предприятий и организаций по уплате этого сбора относятся на финансовые результаты деятельности предприятия (п. 3 приложения 5 Письма от 31.05.93 № 5-1/756; 4-5-9. ВГ-6-04/189) |

Не включается |

Сбор платежей по этому сбору зачисляется в республиканский бюджет республики в составе Российской Федерации, краевые, областные бюджеты краев и областей, областной бюджет автономной области и окружные бюджеты автономных округов и используется целевым назначением на дополнительное финансирование образовательных учреждении. Средства этого сбора носят целевой характер и используются на дополнительное финансирование образовательных учреждений |

|||

МЕСТНЫЕ НАЛОГИ |

|||||||||

|

15 |

Земельный налог |

Закон РСФСР от 11.10.91 и 1738-1 "О плате за землю" с изменениями и дополнениями, внесенными Законом Российской Федерации от 14.02.92 № 2351-1 «О внесении изменений и дополнений в статьи 6, 8 и 12 Закона РСФСР "О плате за землю"», а также законом РФ от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России". Постановление Правительства РФ от 25.02.92 № 112 "Об утверждении порядка определения ставок земельного налога и нормативной цены земли и порядка централизации средств от платы за землю на специальный бюджетный счет Российской Федерации и их использования". Инструкция Государственной налоговой службы РФ по применению Закона РСФСР "О плате за землю" от 17.04.92 № 11 с изменениями и дополнениями от 14.08.92 и от 24.08.92 |

Налог на земли городов, рабочих, курортных и дачных поселков взимается со всех предприятий, организаций, учреждений, имеющих в собственности, владении или пользовании земельные участки, по ставкам, устанавливаемым для городских земель. Налог на городские земли исчисляется в соответствии с утверждаемыми Верховным Советом РСФСР категориями городов с учетом их статуса, уровня социально-культурного потенциала согласно приложению 2 Закона. Средние ставки дифференцируются по местоположению и зонам различной градостроительной ценности территории городскими Советами народных депутатов. Границы зон определяются в соответствии с экономической оценкой территории и генеральными планами городов (Ст. 8 Закона) |

Расходы предприятий и организаций по уплате земельного налога относятся на себестоимость продукции (работ, услуг) (п. 5 Ст. 21 Закона РФ "Об основах налоговой системы"). Налог на часть площади земельных участков сверх установленных норм их отвода взимается в двукратном размере (абз. 4 Ст. 6 Закона) |

Глава IX "Прочие работы и затраты" сводного сметного расчета стоимости строительства |

В облагаемую налогом площадь включаются земельные участки, занятые строениями и сооружениями, участки, необходимые для их содержания, а также санитарно-защитные зоны объектов, технические и другие зоны, если они не прея оставлены в пользование другим юридическим лицам и гражданам (абз. З Ст. 8 Закона). Основанием для установления налога и арендной платы за землю является документ, удостоверяющий право собственности владения или пользования (аренды) земельным участком (Ст. 15 Закона). Учет плательщиков и начисление налога производятся ежегодно по состоянию на 1 июня. Советы народных депутатов с учетом местных условий имеют право устанавливать другие сроки уплаты налога (Ст. 17 Закона). Платежи за землю зачисляются на специальные бюджетные счета соответствующих местных Советов народных депутатов (Ст. 18 Закона) |

|||

|

16 |

Налог на строительство объектов производственного назначения в курортной зоне |

Закон РФ от 27.12.91 - № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законом РФ от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Налог вводится районными и городскими органами государственной власти, на территории которых находится курортная местность (п. З Ст. 21 Закона) |

Налог уплачивается за счет прибыли, остающейся после уплаты налога на прибыль (доход) (п. 5 Ст. 21 Закона) |

Не включается |

Суммы налоговых платежей зачисляются в районные бюджеты районов и городские бюджеты городов. В сельской местности сумма налоговых платежей равными долями зачисляется в бюджеты сельских населенных пунктов, поселков, городов районного подчинения и в районные бюджеты районов, краевые, областные бюджеты краев и областей, на территории которых находится курортная местность |

|||

|

17 |

Целевые сборы на содержание милиции, на благоустройство территории на нужды образования и другие цели |

Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Предельный размер ставки и сборов не может превышать 3 процентов фонда заработной платы, рассчитанной от установленной законом минимальной месячной оплаты труда (п. ж Ст. 21 Закона с учетом изменений и дополнений п. м Закона от 16.07.92 № 3317-1) |

Расходы предприятий и организаций по уплате налога относятся на финансовые результаты деятельности предприятий (п. 5 Ст. 21 Закона) |

Не включается |

Введение целевых сборов на те или иные цели определяется представительными органами власти для решения социально-экономических проблем, возникающих в регионе. Плательщиками указанного сбора являются предприятия, учреждения и организации независимо от их организационно-правовых форм - юридические лица, осуществляющие свою деятельность на территории подведомственной местному органу представительной власти, который ввел этот сбор, включая филиалы (обособленные структурные подразделения"), расположенные отдельно от места регистрации юридического лица, а также граждане, проживающие на соответствующей территории. По решению представительных органов власти средства, поступившие в уплату сборов, могут зачисляться на специальные счета местных бюджетов или во внебюджетные фонды и использоваться строго по назначению |

|||

|

18 |

Налог на рекламу |

Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы Российском Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 и 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Налог уплачивают юридические лица, рекламирующие свою продукцию, по ставке, не превышающей 5 процентов стоимости услуг по рекламе (п. 1, 3 Ст. 21 Закона) |

Расходы предприятий и организаций по уплате налога относятся на финансовые результаты деятельности предприятий (п. 5 Ст. 21 Закона) |

Не включается |

Плательщиками налога на рекламу являются следующие рекламодатели: расположенные на территории города (района) предприятия и организации независимо от форм собственности и ведомственной принадлежности, имеющие согласно законодательству Российской Федерации статус юридических лиц, их филиала (имеющие самостоятельный баланс и расчетный счет) и другие аналогичные подразделения предприятий и организаций, а также иностранные юридические лица. Объектом налогообложения является стоимость услуг по изготовлению и распространению рекламы собственной продукции (работ, услуг), включая работы, осуществляемые хозяйственным способом. Суммы налога на рекламу перечисляются в доход соответствующего местного бюджета. В случае установления Органом власти централизованной уплаты в бюджет налога на рекламу через органы средств массовой информации или иные органы, рекламирующие продукцию, работу, услуги предприятий, налог вместе со стоимостью оказываемых услуг за рекламу предприятия перечисляют органам средств кассовой информации, выселяя сумму налога отдельной строкой |

|||

|

19 |

Налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров |

Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы "Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнении в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Налог уплачивают по ставке, не превышающей 10 процентов суммы сделки |

Налог уплачивается предприятиями и организациями за счет части прибыли, остающейся после уплаты налога на прибыль |

Не включается |

Плательщиками налога являются юридические и физические лица, перепродающие автомобили, вычислительную технику и персональные компьютеры как по прямым сделкам, так и через посреднические организации (государственную, кооперативную и комиссионную торговлю), а также в порядке бартерного обмена; посреднические организации, осуществляющие перепродажу указанной техник; (если эта деятельность носит коммерческий характер). Не является перепродажей торговля этой техникой предприятиями-изготовителями, оптово-сбытовыми базами, предприятиями торговли (государственной, потребкооперацией), а также продажа этой техники при реорганизации или ликвидации предприятия. Предприятия, включая посреднические, осуществляющие торговлю автомобилями по лицензиям и уплачивающие лицензионные платежи как за торговлю подакцизными товарами, указанный налог не уплачивают. Суммы налога перечисляются в доход соответствующего местного бюджета |

|||

|

20 |

Сбор за парковку автотранспорта |

Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Сбор определяется в размерах, устанавливаемых представительными органами власти - местными Советами народных депутатов |

Расходы предприятий и организаций по уплате сбора относятся на финансовые результаты деятельности предприятий |

Не включается |

Сбор вносят юридические и физические лица за парковку автомашин в специально оборудованных для этих целей местах. Суммы платежей по сборам перечисляют в доход соответствующего местного бюджета |

|||

|

21 |

Сбор со сделок, совершенных на биржах, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами |

Закон РФ от 27.12.92 № 2118-1 "Об основах налоговой системы Российской Федерации" с учетом изменений и дополнений, внесенных законами РФ: от 16.07.92 и 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнении в отдельные законы Российской Федерации о налогах" |

Сбор вносят участники сделки в размере, не превышающем 0,1 процента суммы сделки (п. 1, у Ст. 21 Закона) |

Сбор уплачивается предприятиями и организациями за счет части прибыли, остающейся после уплаты налога на прибыль (доход) (п. 5 Ст. 21 Закона) |

Не включается |

Объектом сбора является сумма сделки, совершаемой на бирже, за исключением операций с ценными бумагами, с которых в соответствии с действующим законодательством взимается соответствующий налог. Биржевой сделкой является зарегистрированный биржей договор (соглашение), заключенный участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов в порядке, установленном биржей. Плательщиками сбора являются юридические лица всех организационно-правовых форм, включая предприятия с иностранными инвестициями, расположенные на территории города (района). Участники сделки по ставке, утвержденной представительным органом власти - местным Советом народных депутатов, уплачивают сумму сбора в порядке безналичных расчетов на счета биржи. Биржа в установленные исполнительным органом власти в согласованные с финансовыми и налоговыми органами сроки уплачивает эти сборы в доход бюджета по месту нахождения биржи. Ответственность за полное и своевременное перечисление в доход бюджета сумм этого сбора, полученного от участников сделки, возлагается на администрацию биржи |

|||

|

22 |

Сбор за уборку территорий населенных пунктов |

Закон РФ от 27.12.92 в 2118-1 "Об основах налоговой системы Российской Федерации" с изменениями и дополнениями, внесенными законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах" |

Сбор вносят юридические и физические лица (владельцы строений) в размере, устанавливаемом представительными органами власти - местными Советами народных депутатов |

Расходы предприятий и организаций по уплате сбора относятся на финансовые результаты деятельности предприятий (п. 5 Ст. 21 Закона) |

Не включается |

Суммы платежей по сбору за уборку территорий населенных пунктов зачисляются в местный бюджет |

|||

|

23 |

Налог на содержание жилищного фонда и объектов социально-культурной сферы |

Закон РФ от 27.12.92 № 2118-1 "Об основах налоговой системы Российской Федерации" с изменениями и дополнениями, внесенными законами РФ: от 16.07.92 № 3317-1 "О внесении изменений и дополнений в налоговую систему России"; от 22.12.92 № 4178-1 "О внесении изменений и дополнений в отдельные законы Российской Федерации о налогах". Письмо Госналогслужбы РФ от 16.04.93 и ВГ-4-01/57н "О порядке исчисления суммы налога на содержание жилищного фонда и объектов социально-культурной сферы" (Ф. Г. № 17, 1993 г.) |

Налог на содержание жилищного фонда и объектов социально-культурной сферы, его конкретные ставки, льготы по налогу устанавливаются представительными органами власти - местными Советами народных депутатов в размере, не превышающем 1,5 процента от объема реализации продукции (работ, услуг), произведенной юридическими лицами, расположенными на соответствующей территории. Конкретные ставки налога и порядок его взимания устанавливаются представительными органами власти - местными Советами народных депутатов |

Расходы предприятий и организаций по уплате налога относятся на финансовые результаты деятельности предприятий (п. 5 Ст. 21 Закона) |

Не включается |

Плательщиками налога являются юридические лица - предприятия и организации всех организационно-правовых форм, включая предприятия с иностранными инвестициями, филиалы предприятий (другие обособленные структурные подразделения), осуществляющие свою деятельность на территории, подведомственной представительному органу власти - местному Совету народных депутатов. Суммы платежей по налогу зачисляются в местный бюджет. |

|||

ОТДЕЛЬНЫЕ ОТЧИСЛЕНИЯ И ПЛАТЕЖИ |

|||||||||

|

1 |

Отчисления в Фонд социального страхования Российской Федерации |

Закон РФ от 30.03.93 № 4696-1 "О страховых тарифах взносов в Фонд социального страхования Российской Федерации, в Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на второй квартал 1993 г." Постановление Верховного Совета РФ от 09.07.93 № 5357-1 "О тарифах страховых взносов в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и Государственный фонд занятости населения Российской Федерации на второе полугодие 1993 г. Постановление Правительства РФ от 3.02.94 и 61 "О тарифах страховых взносов в Пенсионный фонд РФ, Фонд социального страхования РФ Государственный фонд занятости населения РФ и в фонды обязательного медицинского страхования в 1994 году" |

Страховой тариф взносов для предприятий, организаций, учреждений и иных хозяйствующих субъектов независимо от форм собственности на второй квартал 1993 г. установлен в размере 5,4 процента по отношению к начисленной оплате труда по всем основаниям (Ст. 1 Закона). Продлено на первое полугодие 1994 г. |

Отчисления в Фонд социального страхования включаются в себестоимость продукции (работ, услуг) (п. 2, п "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного постановлением Правительства Российской Федерации от 05.08.92 № 552) |

В сметной стоимости учитываются в составе накладных расходов |

Фонд социального страхования - внебюджетный целевой фонд. В нем аккумулируются средства для оплаты работающим пособий по временной нетрудоспособности, по беременности и родам, при рождении ребенка. Отчисления на государственное социальное страхование от расходов на оплату труда работников, занятых в непроизводственной сфере (работников жилищно-коммунального хозяйства, детских дошкольных, медицинских, оздоровительных учреждений и т.д.), должны включаться в сметы расходов на содержание хозяйств, учреждений непроизводственной сферы, финансируемых за счет соответствующих источников: прибыли, остающейся в распоряжении предприятии, платежей квартиросъемщиков, взносов родителей на содержание ребенка в детском саду и т.п. |

|||

|

2 |

Отчисления в Государственный фонд занятости населения |

Закон РФ от 30.03.93 К 4696-1 "О страховых тарифах взносов в Фонд социального страхования Российской Федерации, в Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на II квартал 1993 г." Постановление Верховного Совета РФ от 09.07.93 № 5357-1 "О тарифах страховых взносов в пенсионный фонд Российской Федерации, фонд социального страхования Российской Федерации и Государственный фонд занятости населения Российской Федерации на второе полугодие 1993 года" Постановление Правительства РФ от 3.02.94 № 61 |

Страховой тариф взносов для предприятий, организаций, учреждений и иных хозяйствующих субъектов независимо от форм собственности на второе полугодие 1993 г. установлен в размере 2 процентов по отношению к начисленной оплате труда по всем основаниям (Ст. 1 Закона) Продлено на первое полугодие 1994 г. |

Отчисления в Государственный фонд занятости включаются в себестоимость продукции (работ, услуг) (п. 2, п "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного постановлением Правительства Российской Федерации от 5.08.92 № 552) |

В сметной стоимости учитываются в составе накладных расходов |

Государственный фонд занятости - внебюджетный целевой фонд. Из фонда занятости населения финансируются мероприятия по обеспечению занятости населения, проводимые государством. Отчисления на государственное социальное страхование от расходов на оплату труда работников, занятых в непроизводственной сфере работников жилищно-коммунального хозяйства, детских дошкольных, медицинских, оздоровительных учреждений и т.д.), должны включаться в сметы расходов на содержание хозяйств, учреждений непроизводственной сферы, финансируемых за счет соответствующих источников; прибыли, остающейся в распоряжении предприятии, платежей квартиросъемщиков, взносов родителей на содержание ребенка в детском саду и т.п. |

|||

|

3 |

Отчисления в Пенсионный фонд Российской Федерации |

Закон РСФСР от 20.11.90 и 340-1 "О государственных пенсиях в РСФСР" с изменениями, внесенными Законами РСФСР: от 19.04.91 № 1030-1, от 03.04.92 № 2654-1 «О досрочном введении в действие Закона РСФСР "О государственных пенсиях в РСФСР"»; от 25.12.92 № 4232-1 «О внесении изменений в статью 8 Закона РСФСР "О государственных пенсиях в РСФСР"». Постановление Верховного Совета РФ от 09.07.93 № 5357-1 "О тарифах страховых взносов в Пенсионный фонд Российской Федерации, фонд социального страхования Российской Федерации и Государственный фонд занятости населения Российской Федерации на второе полугодие 1993 г.". Постановление Правительства РФ от 03.02.94 № 61. |

Тариф страховых взносов в Пенсионный фонд для работодателей -предприятий, учреждений и организаций на второе полугодие 1993 г. установлен в размере 28 процентов по отношению к начисленной оплате труда по всем основаниям. Продлено на I полугодие 1994 г. |

Отчисления в Пенсионный фонд включаются в себестоимость продукции (работ, услуг) / п. 2, п "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного постановлением Правительства РФ от 05.08.92 № 552). Отчисления в негосударственные пенсионные фонды в себестоимость продукции (работ, услуг) не включаются и могут осуществляться за счет прибыли, оставшейся в распоряжении предприятия (п. 2 р. Положения) |

В сметной стоимости учитываются в составе накладных расходов |

Финансовые выплаты пенсий осуществляются Пенсионным фондом Российской Федерации за счет страховых взносов работодателей, граждан и ассигнований из республиканского бюджета Российской Федерации. Отчисления на пенсионное обеспечения от расходов на оплату труда работников, занятых в непроизводственной сфере (работников жилищно-коммунального хозяйства, детских дошкольных, медицинских, оздоровительных учреждений и т. д.), должны включаться в сметы расходов на содержание хозяйства, учреждений непроизводственной сферы, финансируемых за счет соответствующих источников: прибыли, остающейся в распоряжении предприятий, платежей квартиросъемщиков, взносов родителей на содержание ребенка в детском саду и т.п. |

|||

|

4 |

Отчисления в фонд обязательного медицинского страхования |

Закон РФ от 30.03.93 № 4696-1 "О страховых тарифах взносов в Фонд социального страхования Российской Федерации, в Государственный фонд занятости населения Российской Федерации и в фонды обязательного медицинского страхования на II квартал 1993 г.". Закон РСФСР от 28.06.91 № 1499-1 "О медицинском страховании граждан в РСФСР". Постановление Верховного Совета РФ от 24.№.93 4543-1 "О порядке финансирования обязательного медицинского страхования граждан на 1993 год". Закон РФ от 02.04.93 № 4741-1 «О внесении изменений и дополнений в Закон РСФСР "О медицинском страховании граждан в РСФСР"». Постановление Правительства РФ от 3.02.94 № 61 |

Страховой тариф взносов для предприятий, организаций, учреждений и иных хозяйствующих субъектов независимо от форм собственности на II квартал 1993 г, установлен в размере 3,6 процента по отношению к начисленной оплате труда по всем основаниям (Ст. 1 Закона). Продлено на первое полугодие 1994 г. Страховой тариф взносов на обязательное медицинское страхование для предприятий, организаций, учреждений и иных хозяйствующих субъектов независимо от форм собственности утверждается Верховным Советом РФ. Отчисления на добровольное медицинское страхование работников предприятий в себестоимость продукции (работ, услуг) не включаются и могут осуществляться за счет прибыли, остающейся в распоряжении предприятий (п. 2,1 "Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного Постановлением Правительства Российской Федерации от 05.06.92 № 552) |

Отчисления в фонд обязательного медицинского страхования включаются в себестоимость продукции (работ, услуг) (п. 2, р "Положения о составе затрат по производству и реализации продукции (работ, услуг", включаемых в себестоимость продукции (работ, услуг) , и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли", утвержденного постановлением Правительства Российской Федерации от 05.06.92 № 552) |

В сметной от стоимости учитываются в составе накладных расходов |